轻工制造行业分析:底部配置机遇凸显,看好需求修复盈利改善

(报告出品方/作者:中国银河证券,陈柏儒)

一、行业跟随大盘下跌,细分板块估值有所抬升

(一)基本面持续承压,行业跟随大盘下跌

轻工板块整体下跌,造纸、文娱用品表现稍优。截至2022年11月30日,申万轻工指数下跌20.74%,同期沪深300下跌22.01%,轻工指数跑赢沪深300指数1.27个百分点。在31个子行业中,轻工行业的涨跌幅排名为第21名,位列全行业中后位。轻工二级子行业来看,文娱用品/造纸/家居用品/包装印刷分别下跌11.68%/12.35%/24.64%/25.37%。

个股表现来看,基本面承压导致整体下跌,个股逻辑实现上涨。整体来看,疫情抑制终 端需求,消费不振直接影响企业销售,并影响产品价格,如造成纸价疲软等。同时,家居受 地产景气度下行影响,造纸受浆价成本高企影响。因此,行业个股在基本面承压背景下大多 呈现下跌状态。大幅上涨个股主要是源于自身逻辑,如江山欧派主要受益于地产保交楼背景 下的 B 端需求弹性,皮阿诺主要受益于保利入股带来业务增量及协同,明月镜片及家联科技均受益于自身业务高成长性。

(二)板块估值有所抬升,市场偏好细分赛道龙头

细分板块估值有所抬升,看好后续估值修复。2015 年以来,轻工行业估值水平处于下跌 态势,截至 2022年 12月 2日,包装印刷/家居用品/造纸/文娱用品 PE-TTM分别为 32.25 / 28.83 / 25.61 / 63.56,市场分位点分别为 59.38% / 26.95% / 51.76% / 68.75%。

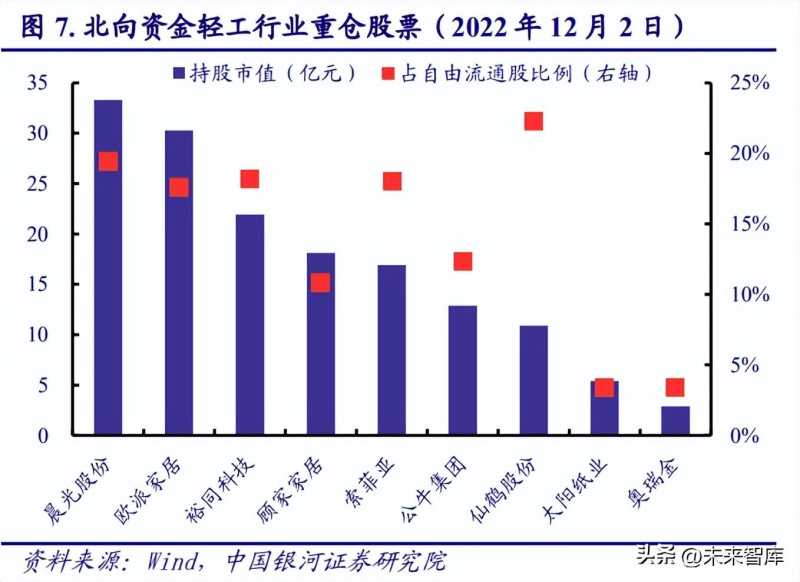

基金及北向资金偏好赛道龙头。家居板块来看,欧派家居及顾家家居分别作为定制和软 体龙头,排名前列成为共识,同时索菲亚、志邦家居、喜临门、公牛集团亦成为优质选择。 包装板块来看,裕同科技及奥瑞金分别为纸包装和金属包装龙头。造纸板块来看,太阳纸业 为绝对龙头,而仙鹤股份为特种纸赛道龙头。文娱用品板块来看,晨光股份为文具及办公直 销行业龙头,明月镜片则为国产镜片龙头,均具备优秀成长潜力。

二、家居:需求复苏预期持续,龙头多维优势成长性显著

(一)政策驱动地产改善,存量需求长期增长

1、政策支持驱动地产改善,防疫调整看好需求复苏。地产销售承压筑底,需求维持底部波动。2022 年 1-10 月,商品房销售面积累计值为 11.12 亿平方米,同比下降 22.3%;商品房销售金额累计值为 10.88 万亿元,同比下降 26.1%。 2022 年 10 月单月,商品房销售面积为 0.98 亿平方米,同比下降 23.22%,降幅环比扩大 7.07 pct;商品房销售金额为 0.95 万亿元,同比下降 23.71%,降幅环比扩大 9.5 pct。

竣工数据整体承压,保交付落地有望持续改善。21 年下半年以来,受房地产景气度下行、 开发商暴雷及资金紧缺导致项目停工和烂尾、疫情反复影响施工等多重因素影响,房地产竣 工数据持续承压。中央保交楼政策落地,通过信贷、债权及股权融资等多重方式,支持已售 逾期难交付住宅项目建设交付,2022 年 8 月以来呈现明显的修复态势,8 月、9 月、10 月单月 竣工面积同比降幅均收窄至-2.49%、-5.99%、-9.43%,维持在个位数以内,较此前 30%+降幅明显改善,带动累计降幅持续收窄。

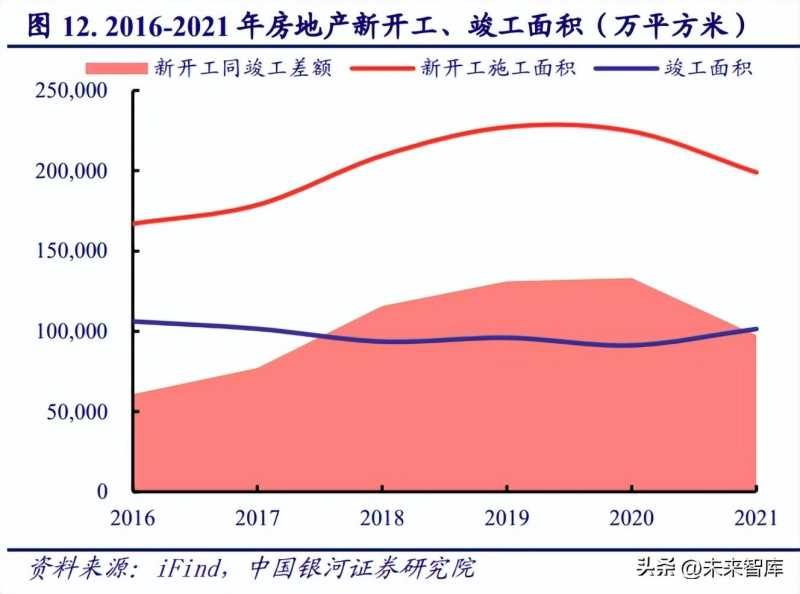

未完工项目持续积累,政策引导有望逐步释放。2016 年以来,房地产新开工面积和竣工 面积数据持续背离,2016-2020 年房地产新开工整体实现扩张,2020 年达到 22.44 亿平方米, 受疫情因素影响,同比下降 1.2%,而房地产竣工整体下降,2020年达到 9.12亿平方米,同比 下降 4.9%。此期间,房地产新开工面积增速持续高于竣工面积增速,意味着开发商囤积大量 未完工项目。2021 年受三条红线等监管驱动,房地产开发商加快项目完工,当年竣工面积同 比增长 11.2%。我们认为,前期开发商囤积大量未完工项目,在目前政策发布支持保交付背 景下,后续竣工数据仍值得期待。

政策力度持续,看好地产景气度修复。短期来看,政策为房地产市场景气度变化主要影 响因素之一。经济下行、财政支出及民生等压力背景下,地产政策在房住不炒基准下持续宽 松。近期多项政策发布态度明确,信贷、债权、股权融资“三支箭”及“金融 16 条”等政策 陆续发布,通过全方位举措实现供需改善,充分降低开发商债务风险,缓解房地产融资限制, 并支撑合理住房需求。同时,中央对地产支持态度明确,未来政策大概率持续加码,有望带 动地产行业景气复苏。

家居行业以线下渠道为主,疫情反复形成制约。家居消费具备高价值、低频次特征,且 产品质量直接影响用户身体健康、生活体验,消费者重视程度较高,因而以线下消费为主。欧睿数据显示中国家居用品(包括家纺、室内家具、户外生活、照明等品类)线下消费占比 接近 8 成,我们预计,剔除照明、家纺、户外生活等产品后,定制、软体家具线下消费占比 将更高。疫情管控措施主要通过以下几个方面抑制家居线下消费:1)房地产销售受抑制,工 程建设延缓;2)疫情直接影响消费者线下购买;3)家居设计、安装等服务开展困难;4)物 流不畅导致供应链受阻等。

2022 年疫情反复,家居行业经营承压。伴随新冠病毒变异带来传播性提升,2022 年以来 中国各地疫情反复,全国疫情于 3-4 月、8 月、10 月及 11 月以来呈现爆发状态,疫情管控导 致家居行业经营受损,家具零售额在此阶段明显承压,4-5 月零售额同比降幅超过 10%,8 月 同比降幅超过 8%。

疫情防控措施调整优化,看好家居线下消费复苏。12 月 7 日,国务院联防联控机制综合 组发布《关于进一步优化落实新冠肺炎疫情防控措施的通知》,通知针对风险区域划分、核酸 检测要求、隔离方式等多方面进行调整优化。我们认为,伴随疫情防控措施调整优化,制约 因素将得到缓解,消费需求回暖带动线下客流复苏,且此前延期需求有望得到释放。

2、存量房需求持续增长,长期需求仍然坚挺。从需求结构来看,家居存量房需求可被划分为二手房交易需求及旧房翻新需求。 对标美国,我国二手房市场还有较大成长空间。自 2000 年以来,美国存量房销售占所有 房屋销售比例保持在85%以上。而根据CIC统计及预测,2019年我国存量房销售6.7万亿元, 占比所有房屋销售 32.52%,预计未来将以 12.36%的 CAGR 增长,并于 2024 年达到 12 万亿 元,同时占比也将提升 10.95 个百分点,达到 43.48%。未来旧房翻新需求将稳健增长。据智研咨询统计数据显示,有 78.32%的人群期望二次装 修年限在 5-15年之间。其中,36.34%的人群二次装修的期望年限为 5-10年,41.98%的人群二 次装修的期望年限为 10-15 年。而自 2007 年起,我国商品房销售面积快速增长,预计随着时 间的推移,未来旧房翻新需求将跟随商品房销售历史趋势同步增长。

未来将以存量房需求为主,预计 2026 年将超过新房。我们预计,未来二手房交易及旧房 翻新需求占比将持续增长,并于 2026年合计超过新房需求:2021年,新房、二手房及旧房翻 新需求分别为 1,304、393、337 万套,分别占比 64%、19%、17%,预计将于 2026 年分别达 到 1,050、357、794 万套,分别占比 48%、16%、36%。 核心假设: 1)假设住宅销售面积 2022 年同比下降 15%,后续降幅趋缓,整体缓慢下降;现房销售 比例 2022 年提升 0.15 pct,后续逐步下降至 10%;期房交付期为 2 年。 2)假设单套住宅面积每年增长 0.5平方米/套:①2014年以来,单套住宅面积呈现上涨趋 势;②根据欧睿数据,高面积家庭住宅占比缓慢提升。 3)假设精装率每年增长 2 pct。4)假设二手房交易套数 2022 年同比下降 15%,此后逐步恢复增长。 5)假设存量房翻新周期为 15 年。

(二)家居龙头Alpha突出,多措并举穿越周期

1、行业分化持续,品类延伸支撑业绩表现。行业承压持续分化,家居龙头表现稳健。2022 年以来,地产下行叠加疫情反复等因素冲 击下,家居行业经营压力凸显,前三季度,家具类零售额同比下降 8.4%,家具制造业营业收 入同比下降 5.5%。而家居龙头在行业承压背景下营收表现稳健,市场份额持续提升,且部分 二线龙头逆势推动渠道扩张,表现同样亮眼,如金牌厨柜和喜临门。2022 年前三季度,定制 家居企业欧派家居/索菲亚/志邦家居/金牌厨柜/尚品宅配营业收入分别同比变动+12.96% / +9.53% / +5.86% / +12.13% / -27.18%,软体家居企业顾家家居/喜临门/慕思股份营业收入分别 同比变动+4.06% / +13.85% / -2.77%。

品类延伸卓有成效,多品类协同支撑整体业绩表现。家居龙头基于传统优势品类,不断 丰富品类矩阵,新品类拓展持续贡献业绩增量,进而带动公司业绩稳健发展。定制方面,橱 柜系企业品类拓展效果显著,22H1,欧派家居衣柜+31.43%、木门+18.18%,志邦家居衣柜 +22.57%、木门+146.67%,金牌厨柜衣柜+32.01%、木门+142.28%。软体方面,顾家家居基 于客厅空间向卧室空间延伸,并布局定制家具领域,流量前置的同时做大客单价,22H1 床类 +23.75%、定制+20.65%。

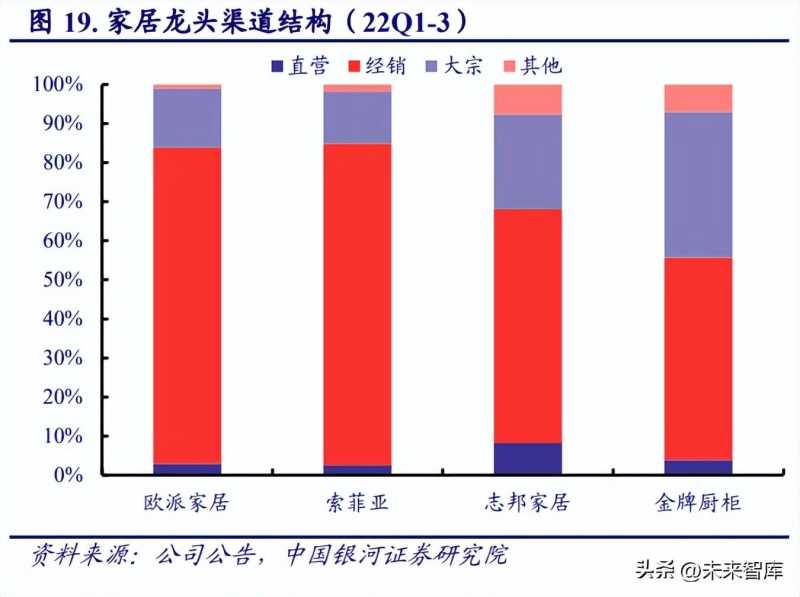

2、深耕零售稳健发展,品类协同推动扩张。经销渠道为基本盘,业绩表现稳健。经销渠道为家居企业主要经营渠道,2022 年前三季 度,定制家居一线龙头经销渠道占比超过 80%,欧派家居/索菲亚占比分别为 80.91% / 82.35%; 二线龙头经销渠道占比超过 50%,志邦家居/金牌厨柜占比分别为 59.71% / 51.8%。同时,行 业承压背景下,家居龙头经销渠道维持稳健成长,2022 年前三季度增速维持在 6%以上。

门店数量稳步提升,优化升级提升客户体验。经销门店数量持续扩张,一线龙头门店基 数较大,数量已大体饱和,开店速度趋缓,后续门店增量主要源于品类、品牌扩展及渠道下 沉;二线龙头仍存在较大开店空间,门店数量稳步提升,且在压力背景下逆势开店,带动业 绩稳健成长,22Q3,志邦家居/金牌厨柜/喜临门分别较 21 年末新增 425 / 449 / 691 家。同时, 头部企业布局融合大店,实现多品类协同,取得更好的展示效果,并推动门店店态升级,全 方位优化设计风格、产品陈列等,提升客户选购体验,提高转化率。

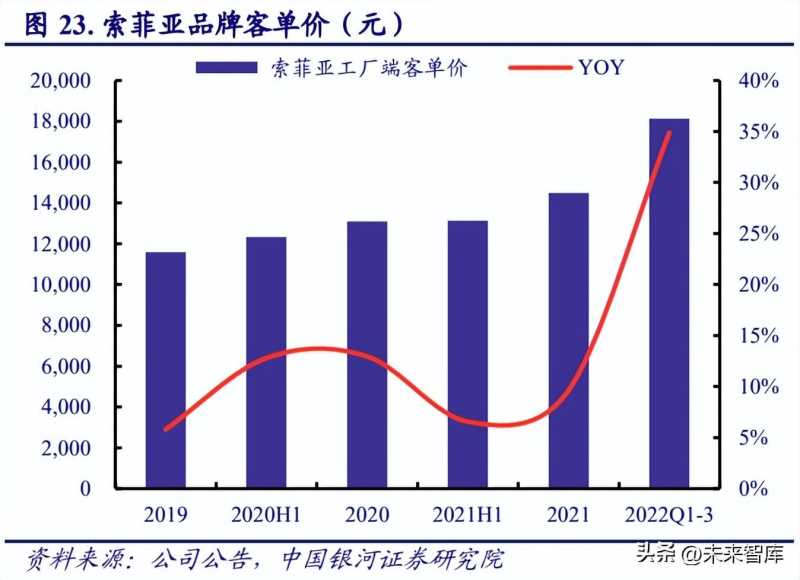

整家战略实现品类协同,客单价增长未来可期。家居龙头推出整家战略实现品类协同, 将单一空间定制扩大至整个家居环境,既满足消费者一站式购物需求,又充分挖掘客流消费 潜力,实现客单价提升,以索菲亚为例,2022 年前三季度,索菲亚工厂端客单价达到 18,133 元,同比增长 34.89%。我们认为,后续家居龙头客单价仍有较大提升空间,索菲亚推动 C6 计划,欧派同样有相关规划,后续有望持续通过产品升级&品类协同&空间拓展等方式提升 单客消费。

线上布局扩充流量矩阵,定制引流,软体发力。伴随互联网的蓬勃发展,线上已成为家 居企业获取流量的重要来源,是家居企业进行品牌宣传、销售引流及产品销售的重要领域。定制来看,定制家具销售重服务,企业主要将线上渠道作为引流及品牌宣传手段,通过线上 获取流量,吸引消费者线下进一步进店体验,最终达成销售。软体来看,软体企业更加注重 品牌营销,通过线上自媒体、直播等多种形式获取曝光,广告宣传费占营收比例明显高于定 制企业平均。同时,喜临门积极培育线上渠道作为第二销售增长曲线,连续 8 年位居天猫、 京东、苏宁三大平台床垫类目第一, 22H1,我们预计喜临门线上渠道实现营收约 6.3 亿元, 同比增长约 48%,主营业务收入占比约 17.5%,较 21 年提升约 3 pct。

3、整装实现流量前置,业绩有望持续高增。流量前置获取增量,三种模式实现拓展。家装行业市场空间巨大,且装企流量先于定制 企业。定制龙头通过同装企建立合作,以自身产品、品牌、供应链等优势进行赋能,进而开 拓整装渠道,实现流量前置。目前来看,家居龙头切入整装渠道主要有三种模式:1)供货商 模式;2)服务商模式;3)直供模式。

持续加码整装渠道,家居龙头快速扩张。欧派家居凭借自身品牌及产品优势,在行业内 率先开展整装渠道拓展,于 2018 年开始试点推进,在探索中实现快速发展, 2022 年上半年 预计整装大家居实现营收超 10.4 亿元,同比增长超 60%。索菲亚于 2019 年开发整装渠道, 2020 年开始起步,后续表现亮眼,2022 年上半年整装渠道实现营收 3.61 亿元,同比增长 167.26%。

三、造纸:浆价下行&需求复苏实现业绩改善

(一)浆纸系:浆价下行可期,看好盈利弹性释放

多重因素冲击致供应紧张,浆价上涨维持高位。受俄乌冲突、产能投放延期、罢工及物 流等因素冲击,全球纸浆供应紧缺,带动纸浆价格上涨,而中国纸浆进口依存度处于较高水 平,价格趋势同外盘基本保持一致,截至 2022 年 11 月 30 日,中国阔叶浆、针叶浆及化机浆 价格分别为 6,602、7,372、5,400 元/吨,分别较年初上涨 29.63%、21.68%、20.9%。目前来看, 浆价已有所松动开始下行,11 月 30 日三大纸浆价格分别较近期高点下降 3.65%、3.27%、 0.61%。产能投放缓解供应压力,看好后续浆价下行。纸浆供给有望得到增强,后续 Arauco 156 万吨、UPM 210 万吨木浆产能预计将分别于 22Q4、23Q1 投放,待产能爬坡结束后,有望缓 解纸浆供应压力,于 23Q1左右开始带动纸浆价格下行。同时,后续纸浆新建产能充足,预计 未来纸浆成本长期向好。

文化纸供给增量有限,白卡纸产能规划较多。据卓创资讯统计,文化纸后续新增产能有 限,双胶纸预计仅 23 年底新增北海玖龙 55 万吨产能,双铜纸后续无新增产能;白卡纸后续 产能规划较多,预计 22Q4 有 60 万吨产能投放,23、24 年分别有 200、428 万吨产能投放。外需支撑纸企出口表现,看好后续内需复苏。2022 年以来,国内受疫情反复影响经济承 受较大压力,下游需求有限;伴随海外通胀、能源价格飙升、物流受阻等多重因素影响,海外纸企经营成本大幅抬升,纸价大幅上涨,国内纸企积极把握出口机遇,上半年太阳纸业、 晨鸣纸业境外营收分别同比增长 53.68%、120.86%。展望未来,我们认为,内需将在疫情政 策调整优化下实现复苏,支撑成品纸表现;外需或将受限于国外宏观经济影响而疲软,7 月 以来造纸及纸制品业出口交货值持续回落,后续仍有可能延续回落态势。

文化纸提价提振毛利率,白卡纸价格疲软致盈利能力下滑。文化纸方面,伴随文化纸需 求企稳,8 月下旬以来,头部纸企提价落地效果良好,带动价格提升,11 月 30 日双胶纸、双 铜纸价格分别为 6,687、5,690 元/吨,较 8 月阶段性底部分别上涨 8.3%、6.36%,进而带动毛 利率分别提升 8.68、8.17 pct,达到-1.1%、-15.29%。白卡纸方面,疫情影响致下游需求较弱, 叠加 20、21 年大量产能投放,白卡纸价格表现疲软,22 年 11 月 30 日价格较 5 月阶段性高点 下降 18.14%,进而带动毛利率下降,11 月 30 日达到-12.08%。

特种纸行业属性优良,提价持续落地。特种纸行业具备定制化特征,行业龙头同下游大 客户深度绑定,竞争格局优良,且受益于下游应用需求稳健扩张,行业供需保持良性发展。 本轮浆价上涨中,特种纸较其他纸种具备更强的价格传导能力,涨价函持续落地。在未来浆 价下行中,特种纸价格有望保持一定坚挺,支撑纸企盈利表现。

(二)废纸系:价格表现不振,静待需求复苏

停机检修致需求下降,废黄板纸价格快速下行后维持低位。受前期政策影响,废黄板纸供给紧缺带动价格大幅上涨,后续维持高位,2022 年 7 月以来,伴随纸厂停机检修带动开工 率下降,瓦楞、箱板纸开工负荷率处于低位,废黄板纸需求不振导致价格向下,截至 11月 30 日,废黄板纸价格达到 1,994 元/吨,较 7 月高点下降 15.19%。

需求不振致价格持续下行,压制成品纸盈利能力。瓦楞、箱板纸主要应用于纸箱,纸箱 消费占比分别为 93%、100%,同消费息息相关。受疫情反复等因素影响,我国消费呈现疲软 态势,1-10 月社零总额仅同比增长 0.6%。因此,瓦楞、箱板纸受限于需求,价格持续下行, 截至 11 月 30 日,均价分别为 3,278、4,439 元/吨,较年初分别下降 15.61%、9.35%。而毛利 率虽在原材料成本下行过程中有所修复,但受限于成品纸价格表现快速回落,截至 11 月 30 日,瓦楞、箱板纸毛利率分别为 10.18%、22.73%。

四、包装:成本下行实现弹性,龙头业务拓展成效突出

(一)纸包装行业不断集中,包装纸价格向下延伸

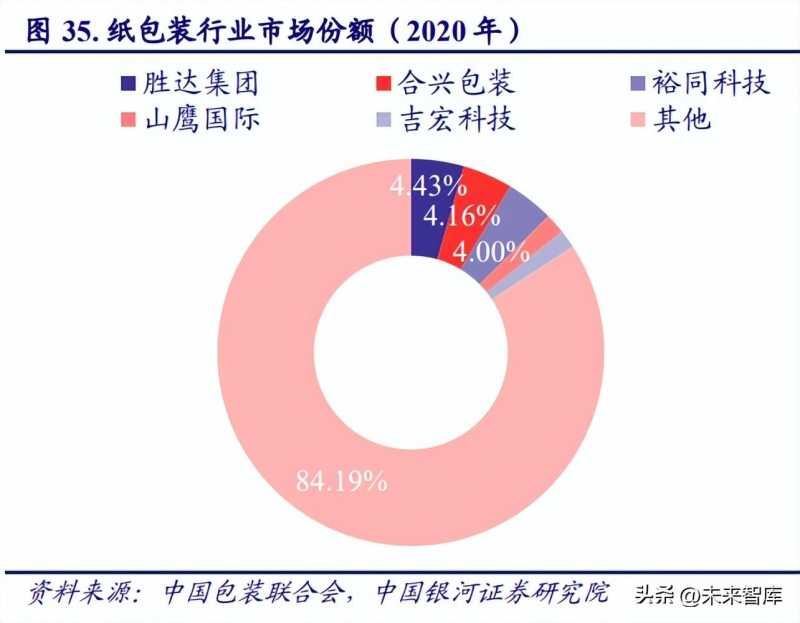

纸包装规模持续扩容,份额分散未来有望集中。伴随“绿色经济”不断深化发展,纸包 装需求日益旺盛,应用范围持续扩大。据中国包装联合会统计,2021 年中国纸和纸板容器制 造行业规模以上企业营业收入达到 3,192.03 亿元,同比增长 10.65%,为 2016 年以来首次实现 正增长。竞争格局来看,纸包装业务营收过百亿的三家企业分别为胜达集团/合兴包装/裕同 科技,市场份额分别为 4.43% / 4.16% / 4%。

便携式消费电子产品销量小幅增长,高端白酒需求稳步提升。据 Euromonitor 统计及预 测,2021 年中国便携式消费电子产品(包括耳机、成像设备、手机、便携式播放器、可穿戴 电子产品等)销量为 5.25 亿单位,同比增长 3.63%,预计 2022 年受疫情反复影响同比下降 1.44%,预计将于 2027 年达到 5.34 亿单位,6 年 CAGR 为 0.27%。白酒需求方面,整体白酒 规模持续下降,高端白酒结构性增长,2020 年市场规模为 1,179 亿元,同比增长 16.62%,预 计将于 2026 年达到 2,846 亿元,6 年 CAGR 为 15.82%。

包装纸价格持续向下延伸,纸包装盈利能力将持续改善。受限于下游消费需求疲软,包装纸价格持续向下延伸。其中,瓦楞纸、箱板纸在上游原材料废黄板纸成本快速下行带动下, 价格下滑幅度加剧,而白卡纸在供需压力影响下,价格自 7 月以来快速下降并维持低位。截 至 11 月 30 日,瓦楞纸、箱板纸及白卡纸价格年初以来分别下降 15.61%、9.35%、10.07%。 展望未来,预计瓦楞纸、箱板纸价格将维持低位,白卡纸后续产能投放将压制价格表现,且 前期包装纸价格下降将逐步传导至纸包装企业报表端,后续盈利有望进一步提升。

大包装战略稳步推进,裕同科技归母净利润维持高增。2022 年 Q1-Q3,裕同科技实现营 收 120.37 亿元,同比上涨 19.71%;归母净利润 10.19 亿元,同比上涨 52.67%。公司 3C 业务 稳健成长,大包装战略稳步推进,多元化布局实现新发展,数字化产业链和智能工厂持续赋 能,下游行业延伸至互联网、智能家居及宠物用品,并横向并购深圳仁禾及华宝利电子,拓 展智能穿戴设备包装及声学产品领域,实现产业协同。

(二)金属包装需求持续扩容,原材料价格持续下行

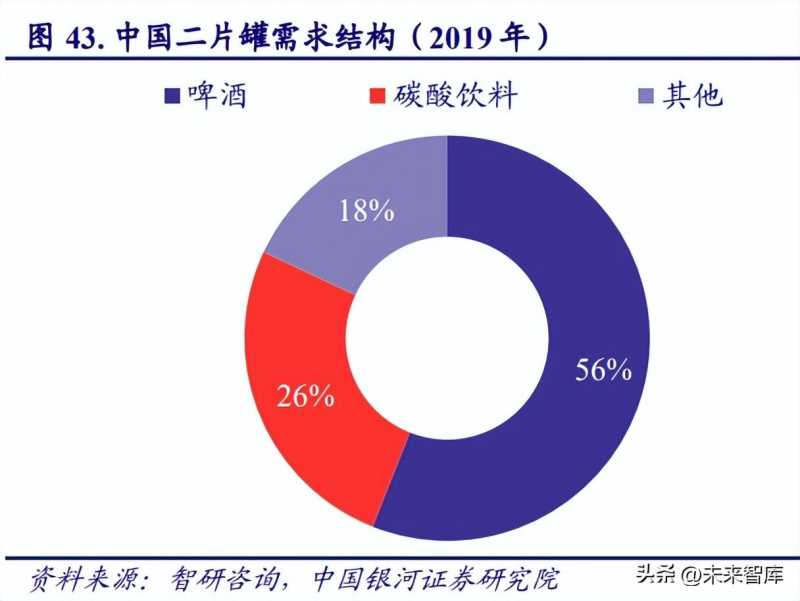

二片罐需求稳步增长,结构以啤酒和碳酸饮料为主。据智研咨询统计数据显示,2020 年 中国二片罐需求量为 521.8 亿罐,同比增长 1.83%;市场规模为 229.59 亿元,同比增长 6.69%。 结构来看,中国二片罐需求以啤酒和碳酸饮料为主, 2019 年中国二片罐需求中,啤酒占比 56%,碳酸饮料占比 26%。啤酒销量维持稳定,罐化率持续提升。据 Euromonitor统计及预测,中国啤酒销量位列全 球第一,2021 年达到 443.61 亿升,同比提升 5.05%,预计将于 2026 年达到 438.49 亿升,基 本维持稳定。啤酒包装方面,中国啤酒罐化率稳步提升,2021 年达到 29.5%,对标日美 (90.49%、70.19%)还有较大提升空间,预计将于 2026 年达到 33.19%,将贡献啤酒金属包 装增量需求。

碳酸饮料销量稳步增长,减糖类料将快速扩容。据 Euromonitor 统计及预测,2021 年中 国碳酸饮料销量为 128.09 亿升,同比增长 14.33%,预计将于 2027 年达到 217.95 亿升,6 年 CAGR 达到 9.26%。其中,减糖类碳酸饮料快速增长,2021 年达到 14.64 亿升,同比增长 49.85%,预计将于 2027 年达到 38.18 亿升,6 年 CAGR 达到 17.32%。三片罐需求稳步增长,能量饮料持续扩张,植物牛奶维持稳定。三片罐主要应用于能量 饮料及植物牛奶领域,如红牛、六个核桃等产品罐装包装。据 Euromonitor 统计及预测,2021 年,中国能量饮料销量达到27.01亿升,同比增长13.12%,预计将于2027年达到42.29亿升, 6 年 CAGR 为 7.76%;中国植物牛奶销量达到 35.73 亿升,同比增长 16.96%,预计将于 2027 年达到 36.07 亿升,6 年 CAGR 为 0.16%。

金属包装原材料价格快速下行,盈利能力料将持续改善。据金属包装企业招股说明书数 据显示,金属包装原材料中,二片罐、三片罐主要原材料分别为铝材、马口铁(镀锡板卷)。 2020 年以来,金属包装原材料价格持续上行,铝现货价最大涨幅达到 92.58%,富仁天津镀锡 板卷均价最大涨幅达到 74.92%,进而导致金属包装毛利率持续下降。2022 年 3 月以来,金属 包装原材料价格持续下行,11月25日铝现货价为18,976元/吨,较3月高点以来下降16.36%, 11 月 30 日天津富仁镀锡卷均价为 6433.33 元/吨,较 3 月高点以来下降 22.33%,预计未来原 材料价格或将维持低位,金属包装毛利率将得到修复。

奥瑞金营收同比企稳回暖,“包装+”战略实现长期成长。2022 年 Q1-Q3,奥瑞金实现营 收 108.64 亿元,同比增长 1.69%;实现归母净利润 5.43 亿元,同比下降 33.85%。公司贯彻 “包装+”战略,持续推进业务拓展,金属包装产能布局规模优势显著,积累丰富下游头部 客户资源,部分下游行业成长贡献公司需求增量;公司通过自主研发或合作等方式,推出系 列饮料类及预制菜类自有品牌产品,未来将持续成长。

(三)奶酪棒包装快速成长,原材料价格维持低位

政策支持&技术升级驱动塑料包装市场规模稳健成长,市场集中度有待提升。我国塑料 包装起步于上世纪 70 年代末,目前已步入成熟期,市场规模缓慢成长。根据 Grand View Research统计数据显示,2020年我国塑料包装行业市场规模为 564亿美元,同比增长 4.25%, 预计到 2025 年市场规模将达到 698 亿美元,5 年 CAGR 为 4.35%。竞争格局来看,2020 年, CR3 仅为 5.08%,CR5 为 6.26%。其中,紫江企业为最大的塑料包装企业,市场份额达到 1.91%,第二位、第三位分别是永新股份和双星新材,市场份额分别为 1.6%、1.57%。

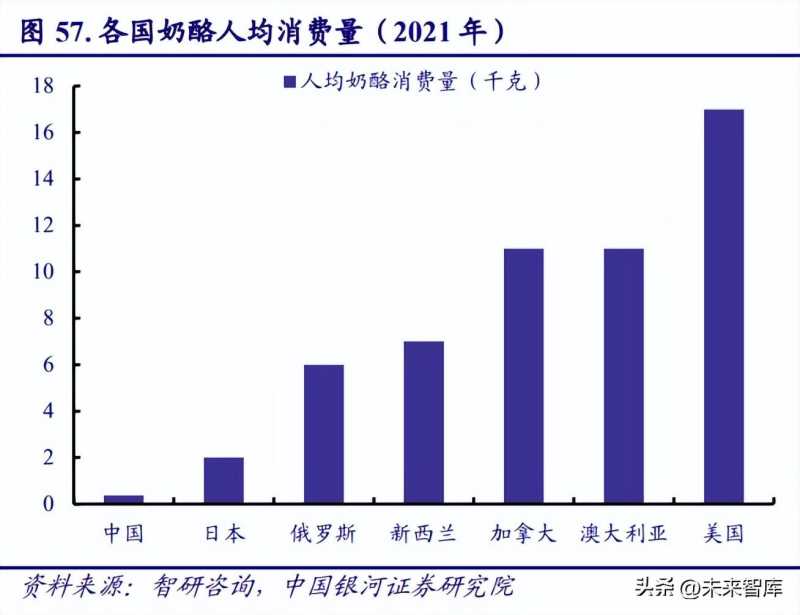

奶酪行业快速成长贡献包装增量,对标海外仍具备较大发展空间。上海艾录研发了主要 用于奶酪棒包装的食品级复合塑料包装,高技术壁垒助力其深度绑定国内奶酪棒第一品牌妙 可蓝多。2018 年至今,奶酪棒市场迅速崛起,带动我国加工奶酪市场快速发展,新市场得以 开拓,贡献奶酪行业新增量。据 Euromonitor 统计数据显示,2021 年,奶酪行业零售市场规 模达到 131.2 亿元,同比增长 22.83%,预计未来 6 年将以 12.22%的 CAGR 继续成长,并于 2027 年达到 262.09 亿元。对标海外,中国奶酪行业发展前景广阔,2021 年中国奶酪人均消费 量仅 0.37kg,与海外差距较大,对标有相似饮食习惯的日本仍有超过 4 倍的提升空间。

塑料原材料价格有望下行,塑料包装盈利料将持续改善。截至 2022 年 11 月 30 日,布伦 特原油和 WTI 原油期货结算价分别为 85.43、80.55 美元/桶,分别较 2022 上半年最高点下降 33.25%、34.88%;线型低密度聚乙烯(LLDPE)期货结算价为 8,030 元/吨,聚丙烯期货结算 价为 7,810 元/吨,分别较 22 上半年最高点下降 14.99%、14.36%。展望未来,后续伴随海外 经济走弱,需求疲软有望带动原油产业链价格下行,塑料原材料成本仍有望进一步缓解,看 好后续盈利持续改善。

上海艾录营收小幅增长,优势突出长期成长性显著。2022 年 Q1-Q3,上海艾录实现营收 8.42 亿元,同比提升 6.21%;归母净利润 0.83 亿元,同比下降 27.92%。公司工业用纸包装稳 健发展,长期深耕积累下游头部客户资源;复合塑料包装绑定奶酪行业头部企业,伴随原材 料价格企稳、疫情形势改善带动消费回补,奶酪棒包装需求将得到复苏,公司业绩有望实现 快速修复。

五、轻工新消费:细分板块前景向好,精选龙头把握成长

(一)文具:消费升级驱动C端扩容,B端市场空间广阔

1、消费升级为核心驱动,C 端文具市场仍有扩容空间。中国为全球第一大书写工具市场,市场规模稳健成长。据 Euromonitor 统计数据显示, 2021 年全球书写工具市场规模为 197.34 亿美元,同比增长 5.25%,其中,中美市场合计占比超 3 成,中国为全球第一大书写工具市场,市场规模占比 18.38%,美国为第二,市场规模占 比 17.93%。2021 年,中国书写工具市场规模为 247.68 亿元,同比增长 7.05%,预计未来 5 年 将以 7.16%的 CAGR 继续成长,并于 2026 年达到 349.96 亿元。

中国书写工具人均消费稳步提升,相比美日仍有较大提升空间。据Euromonitor统计数据 显示,历年来中国书写工具人均消费(市场规模/总人口)稳步提升,自 2007年的 6.3元/人提 升至 2021 年的 17.54 元/人,预计未来仍将持续提升,并于 2026 年达到 24.78 元/人。然而, 对比美日两国(按 2021 年汇率换算后),2021 年,中、美、日三国书写工具人均消费分别为 2.57、10.66、7.73 美元/人,中国未来仍有较大提升空间。

产品高端化带动价格提升,人均用量仍将持续增长。据 Euromonitor统计数据显示,2021 年,中国书写工具平均价格为 0.28 美元/单位,预计将于 2026 年达到 0.34 美元/单位,产品高 端化持续进行,而 2021 年美国、日本书写工具平均价格分别为 0.44、0.68 美元/单位,预计将 于 2026 年分别达到 0.49、0.71 美元/单位。人均用量(销量/总人口)方面,2021 年,中国书 写工具人均用量为 9.12 单位/人,预计将于 2026 年达到 10.58 单位/人,5 年 CAGR 为 3.02%。 对标美国、日本(2021 年,书写工具人均用量分别为 24.04、11.33 单位/人),中国书写工具 人均用量仍有一定提升空间。

K12 教育人口短期仍将持续增长,2026 年将开始持续下行。我们根据 Euromonitor 数据 库中 1977 年~2040 年(2022 年~2040 年为预测数)中国 6 岁~18 岁人口数据,及 Wind 中 1977 年~2021 年普通小学、初中及高中在校生数量数据进行测算。主要假设如下: 1)普通小学和初中在校生人数占 6 岁~15 岁人口数量比例持续提升,预计未来每年将提 升 0.5 pct,超过 97%后维持稳定; 2)高中生在校生人数占16岁~18岁人口数量比例持续提升,预计未来每年将提升 1 pct, 超过 60%后维持稳定。 短期来看,未来中国 K12 教育人口仍将持续增长,增速不断趋缓,将于 2026 年达到 1.93 亿人,5 年 CAGR 为 0.98%;中长期来看,中国 K12 教育人口将于 2026 年开始下降,预计将 于 2040 年降至 1.17 亿人,2026 年~2040 年 CAGR 为-3.52%。

中国学生文具市场规模仍将持续成长。根据智研咨询 2015 年~2019 年中国学生文具市场 规模及中国 K12 教育人口数量,计算 2015 年~2019 年中国学生文具人均消费(市场规模/K12 人口),按照历史增速情况预测未来中国学生文具人均消费,假设 2020年~2026年人均消费增 速每年下降 0.3 pct,结合未来中国 K12 教育人口数量测算中国 2020 年~2026 年学生文具市场 规模。经测算,预计 2021 年中国学生文具市场规模达到 195.54 亿元,同比增长 5.06%,预计 未来 5 年仍将以 3.63%的 CAGR 继续成长,并于 2026 年达到 233.7 亿元。

经济发展水平提升驱动市场发展,中国办公文具市场维持稳健成长。办公文具消费受地 区经济及商业发达程度影响,经济发展水平为办公文具市场发展的重要驱动因素。据智研咨 询统计数据显示,2019 年,中国办公文具市场规模达到 550.1 亿元,同比增长 4.4%,2015 年 ~2019 年 CAGR 为 4.99%。据中国制笔协会报告《中国文具行业竞争态势分析》数据显示, 中国办公文具产品消费市场 70%左右集中于广东、浙江、江苏、上海及北京 5 各地区。

2、B 端大办公市场前景广阔。数字化采购快速发展,办公直销业务市场空间巨大。数字化采购市场以办公用品和MRO 为主,目前已形成几十大品类,过千万 SKU 的数字化产品覆盖,并向周边场景和衍生服务场 景进行拓展。2020 年,我国 MRO 市场规模达到 2.57 万亿元,同比增长 15.7%,其中,数字 化 MRO 市场快速发展,整体规模超过 1,000 亿元;我国办公用品采购市场规模为2.26万亿 元,将于2022年达到 2.7 万亿元,据重点平台交易额测算,数字化采购规模约为 500 亿元, 渗透率不足3%,预计未来在政府、央企数字化采购趋势下,办公用品数字化采购市场规模将 快速成长,并于 2025 年达到 3,797 亿元。

(二)电子烟:政策落地风险出清,看好行业未来发展

1、海外市场快速成长,看好雾化电子烟出口产业链。全球雾化电子烟市场规模快速成长,美国为第一大市场。据 Euromonitor统计及预测,全 球雾化电子烟市场规模实现快速成长,2007 年~2014 年,市场规模自 1.46 亿美元成长至 60.58 亿美元,7 年 CAGR 高达 70.32%;2014 年~2021 年,市场规模增速放缓,自 60.58 亿美元成 长至 227.91 亿美元,7 年 CAGR 为 20.84%;预计未来 5 年市场规模将以 12.17%的 CAGR 稳 健成长,并于 2026 年达到 404.78 亿美元。其中,美国为第一雾化电子烟市场,2021 年市场 规模占全球比例为 34.42%,英国和中国分别为第二和第三,占比分别为 15.87%、13.36%。

中国雾化电子烟产业全球化布局,出口规模快速增长。中国雾化电子烟产业实现全球领 先,据“2021 第五届国际电子烟产业高峰论坛”,中国电子雾化的专利占了全球相关专利的 90%,产能占到全球产能的 95%,产品出口到全球 200 个以上的国家和地区。据《2022 年电 子烟产业出口蓝皮书》数据显示,中国电子烟产业已有超 4 成企业进行产业链全球化布局, 电子烟出口规模快速扩张,预计 2022 年出口金额将达到 1,867 亿元,同比增长 35%。

2、政策落地实现有序监管,中国市场有望稳健扩张。政策落地回归减害属性,行业规范促进头部集中。中国电子烟前期经历快速混乱发展, 无标准、缺监管、资本角逐等多重因素,导致市场上出现大量劣质产品损害健康、未成年人 使用等问题。伴随电子烟问题得到重视,2018 年起国家开始出台政策引导电子烟行业规范。 截至目前,中国电子烟行业监管体系基本落地,具备明确的行业标准、监管办法及税收制度。 我们认为,未来行业将在中烟体系下规范、稳健发展,回归减害替代属性,违法产品及销售 渠道将被取缔,而产品标准、资质申请、零售铺货等多方面构成壁垒,行业有望实现集中。

中国拥有庞大烟民基数,电子烟渗透空间巨大。中国为全球第一大卷烟市场,2021 年市 场规模达到 1.69 万亿元,同比增长 4.35%,预计将于 2026 年达到 2.15 万亿元,5 年 CAGR 为 4.99%。卷烟市场具备庞大烟民基数,未来有望向电子烟切换,据 Euromonitor 统计及预测, 2021 年我国卷烟吸烟人口数量为 2.87 亿人,预计后续将持续下滑,但仍将维持在 2.7 亿人以 上,电子烟渗透空间巨大。

监管规范下,电子烟市场将稳健成长。据 Euromonitor 统计及预测,2007 年以来,我国 雾化电子烟市场快速成长,2007 年~2021 年 CAGR达到 24.88%,2021 年我国雾化电子烟市场 规模达到 196.37亿元,同比增长 38.33%,预计未来将在监管规范下实现稳健成长,并于 2026 年达到 307.87 亿元,5 年 CAGR 为 9.41%。其中,2019 年,资本大举涌入电子烟产业,全年 共发生 53 起投融资事件,较 2018 年同比增加 341.67%,进而推动我国雾化电子烟行业实现亮 眼成长,市场规模同比增速达到 120.6%。

渗透率稳步提升,人均消费将成主要驱动因素。2013 年以来,我国雾化电子烟渗透率缓 慢增加,年均提升 0.47 pct,2021 年,我国雾化电子烟渗透率(雾化电子烟用户数量/卷烟用 户数量)达到 4.17%,同比提升 0.24 pct,预计未来 5 年仍将缓慢提升,并于 2026 年达到 4.76%。人均消费来看,2021 年,我国雾化电子烟人均消费为 1,641.29 元/人,同比增长 31.58%,预计未来 5 年将以 7.54%的 CAGR 继续成长,并于 2026 年达到 2,361.1 元/人。

(三)眼镜:市场稳健扩张,政策推动近视防控崛起

中国为全球第二大眼镜市场,市场规模维持稳健扩张。据 Euromonitor统计及预测,中国 为全球第二大眼镜市场,全球占比稳步提升,2021 年,占全球市场比例为 10.21%。美国为第 一大市场,2021 年占比 28.49%。市场规模方面,预计 2022 年中国眼镜市场规模为 959.14 亿 元,同比增长 6.52%,未来将以 5.54%的 CAGR 继续成长,并于 2027 年达到 1,256.06 亿元。框架眼镜为眼镜市场主要产品,主要由镜架和镜片构成。市场结构来看,中国眼镜市场 主要由隐形眼镜及解决方案、框架眼镜、太阳镜构成,2021年占比分别为 12.09%、75.43%、 12.48%。其中,框架眼镜由成品老花镜、眼镜架、眼镜镜片构成,2021年占比分别为 3.4%、 50.4%、46.2%。

镜架及镜片市场规模稳健扩张。据 Euromonitor 统计及预测,伴随疫情形势好转、线下客 流复苏,2021年,中国眼镜架及眼镜镜片市场规模分别为 342.28、313.8亿元,分别同比增长 10.8%、10.5%,预计将于 2027 年分别达到 471.67、440.02 亿元,6 年 CAGR 分别为 5.35%、 5.8%。近视人口持续扩容,人均消费稳步提升。据 Euromonitor统计及预测,中国近视人口数量 持续增长,2021 年达到 6.71 亿人,占总人口比例达到 47.5%,同比提升 0.4 pct,预计 2022 年 达到 6.76 亿人,占比提升至 47.9%。人均消费(市场规模/近视人口)来看,框架眼镜人均消 费稳步提升,2021 年达到 101.28 元/人,同比增长 9.41%,预计 2022 年将达到 106.8 元/人, 同比增长 5.45%。

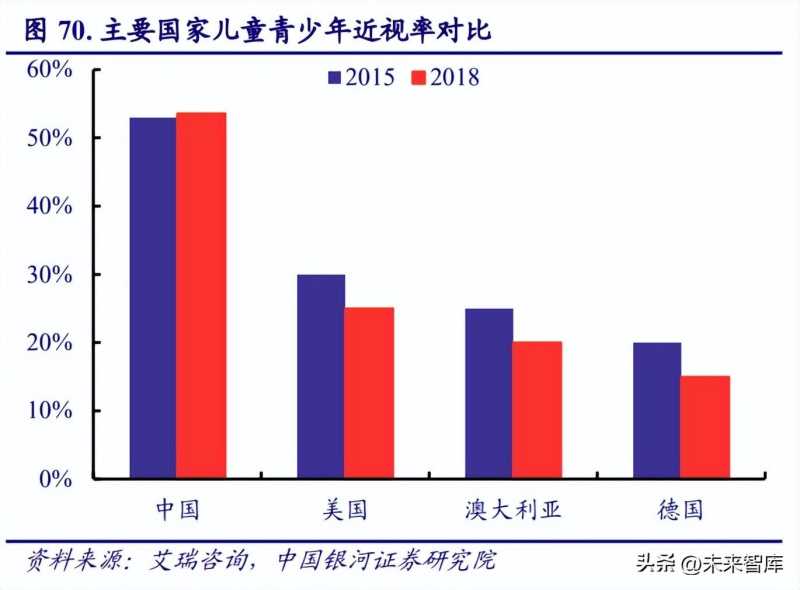

儿童青少年近视率处于高位,政策推动近视防控需求崛起。儿童青少年近视率维持高位: 一方面,儿童青少年触网时间呈现年幼化特征,电子产品使用时间提升;另一方面,儿童青 少年用眼习惯仍有待培养,超过 5 成以上儿童青少年用眼距离及时长不达标准。2020 年,幼 儿园、小学生、中学生及高中生近视率分别为 14.3%、35.6%、71.1%、80.5%。针对近视问题, 中央提出推进儿童青少年近视防控和科学矫治工作,并健全完善近视防控体系,将助力近视 防控镜片市场发展。

市场分散集中度持续提升,明月镜片稳步扩张。中国框架眼镜市场呈现分散特征,但集 中度稳步提升,2021 年 CR5 为 20.9%,受疫情因素影响同比下降 0.6 pct,但整体仍呈现提升 趋势,较 2012 年提升 3.2 pct。具体来看,依视路为绝对龙头,同罗萨奥蒂卡合并后地位进一 步巩固,2021 年市场份额达到 10.7%;蔡司和明月分列第二、三名,2021 年市占率分别为 3.2%、3%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」

大家都在看

-

性价比高的办公家具实用排名 性价比高的办公家具实用排名在办公环境的打造中,选择性价比高的办公家具至关重要。它不仅能节省成本,还能提升办公效率和舒适度。下面为大家介绍一些实用的办公家具排名情况。办公桌椅办公桌椅是办公场景中使用频率 ... 办公用品12-02

-

才知道。这3个办公用品拿回家,竟然这么好用!妥妥的生活神器 你家冰箱里的饮料是不是总滚来滚去?衣柜里的围巾是不是堆成一团?别急,2023年最新数据说,85%的Z世代根本不买收纳盒,他们都在用办公室那几样破东西搞定一切。书立、燕尾夹、回形针,这三样你以为只能用在办公桌上 ... 办公用品11-30

-

才知道,这3个办公用品拿回家:竟然这么好用!妥妥的生活神器 在办公用品的应用领域,创新正以前所未有的速度推进,尤其是在2023年,许多旧有用途被重新定义,赋予产品新的生命力。这不仅满足了人们对便利和美观的需求,更顺应了绿色环保和智能化的时代潮流,推动了办公用品向家 ... 办公用品11-25

-

十大员工福利礼品:关怀与激励的理想之选 在企业的发展道路上,员工是最宝贵的财富。一个公司若想赢得员工的心,激发他们的工作热情,福利礼品成为不可或缺的桥梁。然而,许多企业在选择员工福利时,陷入了盲点与误区。有人觉得只要送点小礼物,便能表达关怀 ... 办公用品11-21

-

2025年高性价比打印纸品牌前十强推荐 在如今高效办公与学习成为常态的背景下,选择一款合适的打印纸,不仅关乎打印效果,更直接影响工作效率与成本控制。面对市场上琳琅满目的打印纸品牌,如何挑选出一款真正具备高性价比打印纸特质的产品,成为许多企业 ... 办公用品11-15

-

才知道,这3个办公用品拿回家,竟然这么好用:妥妥的生活神器 这些创新用法的背后,揭示了一个简单而深刻的现象:日常生活中的“小物件”其实蕴藏着巨大的变革潜力,只要我们用心重新定义它们的用途,就能大大提升生活的效率和趣味性。这种“物尽其用”的智慧,既是对资源的尊重 ... 办公用品11-15

-

下班别刷手机耗时间!6个正规手机兼职,月赚3200+很实在 每天下班回家往沙发上一瘫,刷短视频、刷朋友圈,两三个小时不知不觉就过去,放下手机又觉得空落落的。其实这些碎片时间完全能换成真金白银,不用出门、不用囤货、不用交押金,选对正规路子,每天抽2小时做兼职,月 ... 办公用品11-08

-

打工人之光!在拼夕夕买的“这7件”办公室好物,冬天也不怕冷了 手已经冻到敲字发抖,隔壁工位的小李却光脚踩在暖脚板上啃冰棍——2023年12月,北京写字楼里这一幕把我看傻了。我冲过去问链接,他甩来一句:现在谁还靠热水袋,办公室保暖早升级成“隐形外挂”。我连夜把市面上新出 ... 办公用品11-07

-

中国10大文具品牌,你用过几个? 晨光文具 (M&G) 是国内知名的综合文具供应商,也是全球最大的文具制造商之一 。它致力于提供“有温度的好文具”,产品线全面覆盖书写工具、学生文具、办公文具等多个领域 。晨光非常注重自主研发与创新,不仅攻克了 ... 办公用品11-07

-

这3种“办公用品”放在家里用,竟有意想不到收获,又涨知识了 谁也没想到,那个被随手丢在抽屉角落的燕尾夹,现在成了年轻人的家居救星。不是什么高科技神器,就是个最普通的金属夹子,四五个一拼,手机稳稳立在桌上,追剧不手酸。有人在厨房门后夹了本食谱,炒菜时低头一看,油 ... 办公用品10-29

相关文章

- 打工人之光!在拼夕夕买的“这7件”办公室好物,冬天也不怕冷了

- 中国10大文具品牌,你用过几个?

- “只跑一次清单—办公用品”来啦

- 这3种“办公用品”放在家里用,竟有意想不到收获,又涨知识了

- 才知道,这3个办公用品拿回家,竟然这么好用?妥妥的生活神器

- 才知道;这3个办公用品拿回家,竟然这么好用!妥妥的生活神器

- 才知道,这3个办公用品拿回家,竟然这么好用!妥妥的生活神器

- 2025年10月佛山办公桌椅十大品牌里,那些有性价比高的办公桌椅?

- 常用办公设备

- 国企工作:这几个部门最闲最好混,事少待遇好!

- 益生菌十大牌子排名 2025年家庭健康优选榜单

- 10大整理箱品牌名单 收纳箱牌子哪个好(Maigoo)

- 2025 年 9 月广州办公桌椅厂家十大品牌,用户真实反馈评选的榜单?

- 还是年轻人脑洞大!“办公用品”换个方式用,竟比专门买的还好用

- 自动升降办公桌排名前十的品牌实用盘点

- 国网职工可不一样,这几个岗位才是“轻松且吃香”

- 有梦想的上班族适合做的7个副业,感兴趣的话月入4000+

- 办公用办公家具厂家十大排名,选品参考看这里

- 办公用办公家具定制排名:10 家优质企业推荐

- 自动升降办公桌前十名,2024 选购指南

热门阅读

-

手动工具十大品牌排行榜,手动工具哪个牌子好? 07-13

-

杀菌剂十大品牌排行榜,杀菌剂哪个牌子好? 07-13

-

杀虫剂十大品牌排行榜,杀虫剂哪个牌子好? 07-13

-

验钞机十大品牌排行榜,验钞机哪个牌子好? 07-13

-

拉链十大品牌排行榜,拉链哪个牌子好? 07-13

-

压缩机十大品牌排行榜,压缩机哪个牌子好? 07-13

-

印刷机械十大品牌排行榜,印刷机械哪个牌子好? 07-13

-

世界上最好的钢笔品牌Top10 最贵的钢笔排行榜 05-06