家电三巨头博弈:美的遥遥领先,但一项败给海尔,另一项败给格力

文/刘工昌

2024年8月,家电三巨头海尔、美的、格力纷纷公布了自己的半年报。

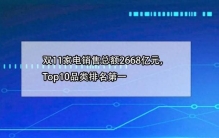

财报显示,2024年上半年美的、海尔、格力营收分别为2172.74亿元、1356.23亿元、997.83亿元,同比增长10.3%、3.03%、0.55%;归母净利分别为208.04亿元、104.2亿元、141.36亿元,同比增长14.11%、16.26%、11.54%。

对比三家数据可以看出,美的无论是规模还是增长率,都领先较多;海尔赚的最少,不过增幅却是最高的,而且是近三年来三巨头中唯一保持归母净利润双位数增长的企业;而格力则是营收增长越来越低,净利润增幅在三巨头中同比也是最低的。

从过去三年复合增长率对比看,营收复合增长率美的最高8.98%,格力电器最低2.05%,海尔智家居中5.49%;利润复合增长率海尔智家最高14.49%,美的集团居中14.05%,格力电器最低11.03%。

综合起来看,美的领跑,海尔急步上升,格力进入平台期。要说的是,在家电行业整体处于下行态势下,三巨头能取得如此业绩,实属不易。

三巨头的竞争态势

伴随着新世纪以来房地产业的高速发展,三巨头业务也取得飞速发展,新世纪前15年格力一马当先,美的紧紧追赶,海尔落后较远。但自2015年以来,随着房地产业务的大幅回落,三巨头业务增速也开始回落。

2017年—2020年,格力净利润分别为224亿、262亿、247亿、221亿,再无高增长。

同期,美的净利润分别为172亿、200亿、242亿、272亿,利润开始超过格力。而海尔则在营收上逐渐赶上并超过格力。

从2022年一季度到2024年一季度,海尔智家的利润增速分别为15.44%、12.6%、20.2%。

以16.3%的复合利润增速,超过了美的集团的11.8%和格力电器的8.07%。

这一点被众多媒体大肆宣扬,不过即使这样,三巨头中海尔利润还是垫底。

在说完了媒体说的最多的两个指标——营收、净利润后,为了对三巨头的业务业务做更深了解,我们再比较一下不为大众所熟知却是事关企业发展最核心的几个指标。

以2024年上半年三巨头所交的税为例。美的54.11亿元,海尔,26.70亿元,格力,33.21亿元。美的最高,海尔最低,只有美的的一半不到。

再从净利率与净资产收益率来看,前者格力最高,后者美的最高,两者海尔都垫底。

①

从经营活动现金流来看,经营活动现金流净额是衡量企业经营质量的重要指标。美的集团以334.88亿元的经营活动现金流净额领先,较2023年同期增长12.43%,显示出强劲的现金创造能力;海尔智家经营活动现金流净额分别为78.18亿元,增速为15.1%;格力电器的经营活动现金流净额大幅下降,从308.60亿元降至51.22亿元,降幅高达83.40%,

②

更值得关注的是,美的集团现在账上居然还趴着1000多亿现金。

从费用率指标来看,这是保险营业费用占保险费的比例。费用率既决定于费用支出,也决定于保险费的多少。它实际上也是一个企业财务是否健康的衡量标准之一。海尔24%的费用率遥遥领先!侵蚀了很多利润!2年减少0.45个百分点;美的16%的费用率,2年增长2.41个百分点;格力费用率非常低,才13.12%,2年增长2.75个百分点;

而从预收(合同负债)来看,美的在总的预收款遥遥领先的情形下,预收3年大幅增长75%,特别是2023年大幅增长50%,2024业绩增长可期。格力在预收款逐渐被美的甩开的情形下,增速也开始呈负增长。三者中,海尔情况最差,一方面总预收款大幅落后两竞争对手,另一方面,增速还是大幅下滑,远远超出两对手。

预收款实际上体现的是整体产品力,简单地说,就是你的产品还没交到消费者手中,人家已经把钱打过来了。

从管理费用率来看,海尔费用率遥遥领先,即使最近数年有所减少,仍然高达4.4%;美的最近几年薪酬开支增幅较大,目前费用率3.61%;格力费用率最低,2021年管理费用率竟然只有2.14%,最近2年被迫大幅提高到3.19%。

这里海尔美的费用率比海尔高的一个主要原因可能是,海尔、美的有大量海外企业,而格力的海外员工少,且美的海尔本土的薪酬开支也比格力多。

从分红角度看,家电三巨头总体分红状况不错,其中格力上市后的累计分红达到了1252.98亿元,美的累计分红1074.82亿元,而海尔累计分红371.59亿元。

能分红是因为有雄厚的现今储备。三巨头家底雄厚,分了超千亿后,现金储备仍然十分充沛。格力电器:现金储备1314.68亿;美的集团:现金储备1046.95亿;海尔智家:现金储备557.72亿。从现金储备的充裕看,海尔只有两对手的一半左右,分红则只有两对手的三分之一左右。

从毛利率与净利润角度看,海尔毛利率最高,达31.5%,2年增长1.3个百分点;格力毛利率,30.57%,2年增长6.29个百分点;美的毛利率,26.49%,2年增长4.01个百分点。

为什么海尔整体毛利率最高?看下表。

可以看到,除了海尔空调是29.37%毛利率,海尔其它产品都是30%多,最高甚至46%!而海尔在电冰箱、洗衣机、热水器都是国内第一,电冰箱、洗衣机这2大市场都处于40%市占率垄断地位,毛利率远超空调。另外海尔卡萨帝,国内高端家电排名第一,因此海尔整体毛利率较高。

虽然美的最近10年空调市占率大幅提高到并列第一,但美的空调毛利率很低,只有25.57%,美的消费电器毛利率33%和海尔差不多,格力空调的毛利率最高,达到37.04%,其它产品的毛利率,只有区区4.41%。

但一个令亲海尔媒体扎心的事实是,海尔毛利率最高,净利率却最低;格力毛利率最低,净利率最高,美的介于两者之间,最终,海尔净利率最低。

做企业说到底最后比拼的还是谁赚得钱多。在我们经历了各大媒体对海尔一阵令人目炫的描述后,静下心来放眼望去,它竟然还是三巨头中净利润最差的。

为何海尔净利润最低

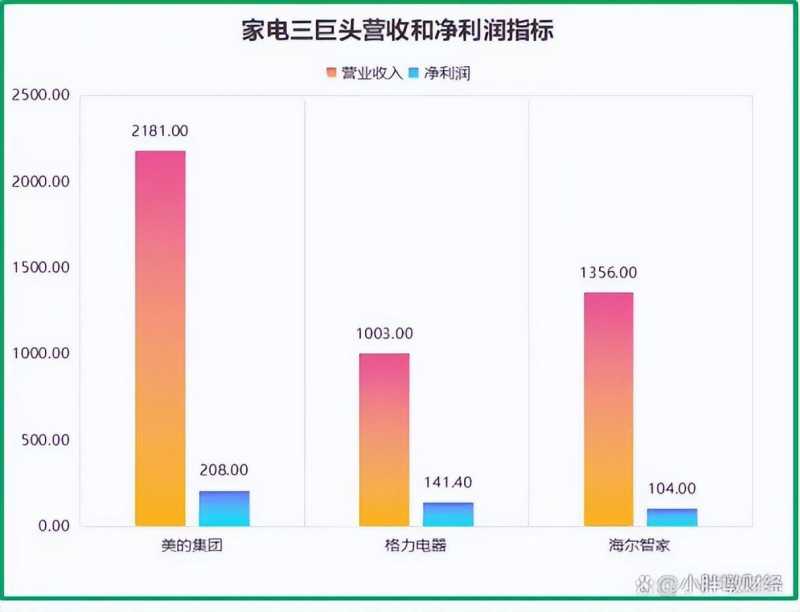

再回到企业最基本的经营净利润。为何海尔净利润最低?答案是其销售费用过高,大幅消减了净利润。下面看三巨头的销售费用。

我们看到,海尔在销售费用上再次遥遥领先,2023年410亿几乎等于另2对手总和的80%,而营收只占它们总和的一半!

从营收角度来看,海尔智家确实已经超过格力电器不少,2023年海尔智家的营收为2614亿元,格力电器营收为2050亿元,海尔智家领先格力电器564亿元。但2023年格力电器的净利润为290.2亿元,海尔智家的净利润只有166亿元,净利润反而落后格力电器124.2亿元。至于美的,营收高达3737亿元,海尔一时很难赶上。在净利润上美的2023年337.2亿元更是海尔智家的两倍有余,且海尔智家12.81%的净利润增幅也落后美的14%的净利润增幅。

从净利润来看,海尔智家位居三大白电巨头末位,根源在于海尔智家的销售费用过高,大大的侵蚀了净利润。

从单一产品的价格来看,海尔智家在高端产品领域占据较大优势。海尔智家在财报中披露,2023年,卡萨帝在多个品类位居高端市场第一:15000元以上冰箱线下市场份额为50%,10000元以上洗衣机线下市场份额为84%,15000元以上空调线下市场份额为28%。

但是如此高的单品价格优势却没有带来最终的利润优势,究其原因主要是因为其销售费用高企。财报显示,2023年,海尔智家销售费用409.78亿元,占总营收的15.67%。作为对比,同期,美的的销售费用仅为348.81亿元,仅占总营收的9.33%。格力电器的销售费用为171.3亿元,销售费用占总营收的比例仅为8.36%,海尔智家的销售费用占比为三家最高。

财报显示,2024年上半年,海尔智家的销售费用为186.9亿元,占总营收1356亿元的14%,略有下滑,但平均每日销售费用超过1亿元,销售占比在白电三强中位居第一。同期美的销售占比为9.8%,格力电器销售占比为8.1%。

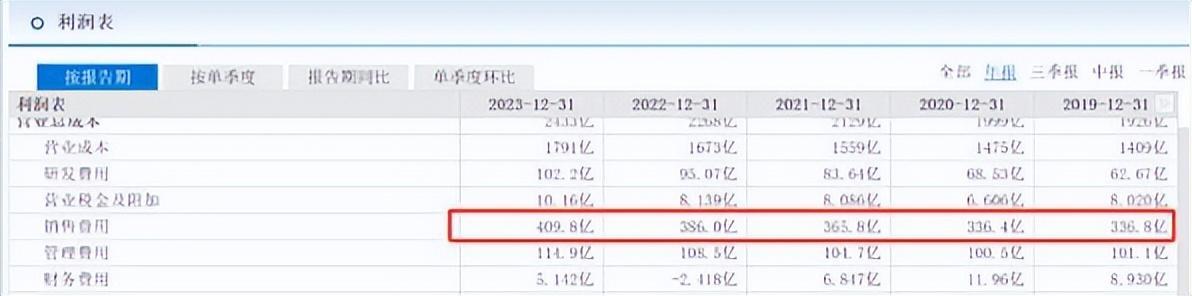

海尔始终维持庞大的销售团队,从销售人员和公司全部员工对比来看,海尔高达16.38%;美的占比7%,增长37%;格力只有3.48%,下降3.82%;这意味着每100个员工中,海尔有16个在搞销售,美的是7个,格力是3个,光销售人员对比上,海尔是美的的2倍,格力的5倍。

体现在人均销售上:格力是遥遥领先,每个销售人员平均卖了8110万;美的以前每个人卖4000万,但2023年大扩招后下降到人均2657万;海尔的销售能力最差,人均销售1419万。

从存货角度看,美的存货占比只有12.67%,海尔15.12%,而格力15.89%,最近2年降低很多。重构存货周转天数看,美的61天遥遥领先,海尔81天,格力90天。海尔、格力的销售能力相比差距不小,特别是海尔,和美的一样都是全品类,存货周转要差20多天。格力虽然数字最劣,但格力只有空调,而另外2家是全产品线,直接对比有失偏颇。③

这或许可以从侧面看出,海尔智家的高端产品之所以能有如此高的市场占有率,或是巨额的销售费用作为支撑,这也可能是海尔智家净利率为白电三强末位的一个原因,造成了营收比格力电器高出数百亿,净利润却远远落后格力电器。换一种角度看,海尔智家的目前高端产品热销,除了产品力或品牌效果之外,营销侵蚀了公司的利润,造成了海尔智家高营收低利润的现状。④

谁更容易被媒体夸?

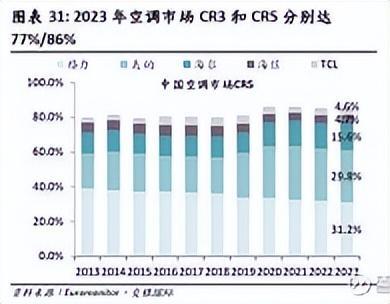

在行业竞争格局方面,一方面,从整体上看白电行业市场集中度高。2023年度空调、冰箱、洗衣机的CR3(前三大公司市场份额合计)都超过了70%。空调、冰箱、洗衣机的CR5分别高达约86%、83%和93%,龙头集中度持续提升。另一方面,不同品类的寡头竞争呈现不同格局。

具体来看,①空调行业CR3较为稳定。自2015年后格力市场份额逐渐被美的系追赶,截至2023年末行业呈现格力、美的系市占率分别为31.2%和29.8%的双寡头格局;②冰箱市场CR3仍在逐年提升,海尔市占率由2013年的39%提升至2023年的47%,呈现一家独大局面;③洗衣机市场CR3呈现逐年提高趋势,截至2023年末海尔市占率50.8%,美的系市占率28.2%,双寡头间的市场份额差距较为明显。

⑤

具体来说,美的集团的三大业务中,暖通空调与格力双雄对峙,并逐步呈现后来居上之势。消费家电板块冰箱洗衣机位居海尔之后,厨电基本处于第一档,其他制造业板块的营业收入增长主要驱动力是库卡工业机器人、机电制造、汽车供应链等逐渐上来,占比超过一成。

而格力电器近五年基本处于停滞状态。主要原因是其空调主业被美的赶上,消费电器、新能源、精密铸造、机器人、供应链等其他业务累计呈下降趋势,导致总营收基本不变。

备受媒体追捧的海尔智家看起来在营收和净利润方面都在双向加速,但其实营收也就超过格力一点,净利润还是三巨头中最差。

比较了三巨头八个主要的经营指标之后我们发现,反映企业正面经营的税收、净利率与净资产收益率、预收款、经营活动现金流、分红、净利润六大指标中,美的5项第一,1项第二;格力1项第一,5项第二;海尔全部垫底。反映企业负面经营的费用率与管理费用率,两样海尔都是遥遥领先,美的都是第二,格力都是垫底。

也就是说,在经营的正向指标中,美的遥遥领先,海尔姗姗来迟,在经营的负向指标中,海尔遥遥领先,格力姗姗来迟,但最受媒体追捧的竟然是海尔。在舆论系统的描述中,即使各指标都大幅领先的美的也有问题,只有海尔是全方位优秀,似乎找不出缺点。

媒体究竟怎么个抬海尔的呢?先说它的战略眼光,三巨头中它最早布局出海。以海外品牌+本土化产品技术结合的方式来完成。

2011年,收购三洋洗衣机业务,获得日本市场;2012年,收购Fisher&Paykel,获得澳大利亚和新西兰市场;2016年,收购GE家电业务,获得美国市场;2018年,收购意大利Candy,获得欧洲市场。靠这四笔收购,海尔打开了发达国家市场。

截至2023年,海尔智家的海外营收高达993亿元,占比52%,是三大巨头中最高的。

三巨头中的美的集团在2023年,海外营收占比40%,虽然不如海尔,但其实其海外营收高达1509亿元,规模已经超越海尔了。而格力2023年的外销比例只有12%。

按道理说,美的布局出海比海尔晚的多,目前规模已超过海尔,本该夸一番的,但迎接它的还是质疑。

美的集团作为一个C端消费企业,大力转型向B端业务发展,汽车、医疗、新能源等等跟主业差异很大,完全没有协同效应。这种跨度极大的多元化,成功的概率是很小的,更大可能成为拖累利润的吞金兽。⑥

可是事实是,跨界多元化的美的不仅成功了,没有“成为拖累利润的吞金兽”,反而利润率最高,要比媒体一片看好的海尔利润高出1倍。而被媒体一致看好的海尔反而在三者中利润率最低。

资本更加看中谁?

不出意外,百度智能回答是,海尔。

海尔在多个方面展现出其未来的潜力。首先,从财务指标来看,海尔的营业总收入、营业利润、利润总额、净利润的增速在三巨头中是最高的,尽管基数也最低,这表明海尔在增长方面具有强大的动力和潜力。其次,海尔的产品线广泛,包括冰箱、洗衣机、空调、电视等,且以其高效制冷系统和耐用性著称,这有助于提升其市场竞争力。此外,海尔通过智慧家庭U+生活平台、互联工厂等创新举措,推动从产品硬件到解决方案的转型,为用户提供全流程最佳交互、交易和交付体验,这种创新策略有助于提升用户体验并增强品牌忠诚度。

尽管美的和格力在家电市场上也有着不可忽视的地位,美的以其多元化的产品线和强大的研发实力著称,格力则以空调产品的技术领先和市场占有率领先而闻名,但海尔在增长速度和创新方面展现出的潜力使其在未来竞争中可能占据有利位置。

上面是百度智能关于这个问题的回答,实际上也基本上代表着目前中国媒体的普遍认知,海尔最有潜力,格力将名落孙山,美的只是谨慎看好。

从产品分类来看,海尔的品类相对分散,冰箱、洗衣机、空调、厨电的占比和利润贡献相对更健康;其次是美的,主要暖通空调和消费电气基本占了整体销售的80%,利润贡献达到87%;格力则是空调占据绝对大头,收入占比达到74%,利润贡献更是达到98%。

从数据看,海尔的国际化程度最高,海外收入占比达到52%,超过国内收入;美的次之,海外收入占比达到41%;格力主要依赖国内市场,海外收入仅占12%;另外海尔凭借其三翼鸟致力于打造全球智慧家庭解决方案领导者。⑦

不过资本市场更看着企业在经营中的实际表现。

2023年前三个季度大成基金的刘旭以重仓格力为主,减持海尔。从股价走势来看,刘旭当时的操作很精准,2023年前三个季度格力涨超18%,而海尔跌了1%。

而2023年四季度至2024年二季度末,美的稳坐其在管基金第一大重仓股,区间涨幅36.5%,位列三巨头第一。兴全董理目前在管两只基金,在二季度都大幅加仓了美的。美的自2023年底成为兴全趋势前十大重仓后,董理一直在加仓。富国朱少醒、广发傅友兴在二季度也加仓了美的。截至二季度末,美的是广发基金傅友兴在管基金的第一大重仓股。

美的在富国天惠中的仓位此前并不重。从2023年上半年开始有较大增持,2023年四季度进入腰部持仓,今年一季度进入前十大重仓股,二季度者小幅增持。另外交银施罗德王崇中泰资管姜诚都加仓了美的。⑧

截止9月27日,海尔市值为2803.02亿元,格力总市值为2500.34亿,美的总市值为5624.06亿。

备受媒体看好的海尔与备受媒体普遍看衰的格力其实在资本市场并没拉开,基本处于同一水平,而并不为媒体特别看好的美的市值已是海尔的两倍。

资本的眼光一般是最毒的,它们不会骗人。单就目前的经营状况而言,在大多数具体正面的经营指标中,美的都是领先的,海尔基本都是落后的。尽管一些媒体一遍遍追捧海尔智能家居生态系统和绿色节能技术。但从上半年三者的具体发展来看,海尔根本没给我们展示什么。

从分产品营业收入看,美的集团营业收入主要来自于空调、冰箱、洗衣机和小家电;格力电器收入基本来自于空调;海尔智家收入主要来自于冰箱和洗衣机。

我们看到三巨头中,除了美的的是机器人自动化系统真的能显示一点未来趋势,并且有明确的经营数据显现外,其它两家的都为其它,看不出明显的未来产业指向,也看不到明确的经营数据。

其实,与花大力气在媒体身上为自己买好的对手不同,美的的前行是一步一个脚印,从最初的贴牌生产到合资建厂,再到如今的全球研发中心和销售网络的布局,从前些年产品方面的布局,到2024年去联交所做金融方面的布局,可以清晰的看出其战略转型的轨迹。

美的、海尔、格力目前在舆论场的状况很容易让人想起目前炒的火热的省级竞争,广东像美的、海尔像江苏、格力像浙江。

与海尔一样,关于江苏的叙述中,已找不到缺点。人均收入最高,发展最均衡,地级市最富,百强县最多,发展势头最好,甚至两院院士最多都在拿来炫。

不过在最关键的指标上,它的GDP和广东比,财税贡献和浙江比,养老金贡献不提,接受来自全国的劳动力也基本不大提,各大地级市负债尤其是城投债为主的隐形债更是绝口不提,真正有影响力的民族产业群几乎没有也没见人提。相反,GDP与广东拉近一点,增速快一点,就引来媒体一片狂欢,江苏要超广东了,仿佛社会主义的新春天要来了。这一点与海尔境况何其相似,尤其是在其营收超格力,双向增速第一的情形下,享受的媒体欢呼声不绝于耳。

不过我还是相信资本的判断。

[引用]

①(家电行业三巨头财报PK:谁的销售费用率最高?谁的研发投入最给力小胖墩财经2024-09-16)

②(白色家电行业上半年盘点:研发费用稳步增长,格力电器现金流大跌83.4%金融界2024-09-20作者:澜海)

③(发布于2024-04-30白电三巨头2021~2023财报对比,同时回答热点问题来自来电和断电的雪球专栏)

④(海尔智家,每日营销费用过亿元?2024-09-1907 来源: BT财经 作者|无忌)

⑤(对比浅析白色家电三巨头来自hebaotc的雪球专栏2024年9月9日)

⑥(美的、海尔、格力“中考”,谁才是中国“白电之王”?蒋东文2024-09-20)

⑦(发布于2024-08-26格力、美的、海尔到底哪家强?来自业余股民15年的雪球专栏)

⑧(基金重仓的“家电三巨头”:被偏爱的,被冷落的,被重视的聪明投资者东方财富网2024年07月29日)

大家都在看

-

8种家电待机偷电排行榜,机顶盒居然是第一名 别让小插头偷光你的电费!待机耗电真没你想的那么少家里的电费总比预想的高?别光盯着空调、冰箱这些大家伙,那些常年插着不拔的小插头,才是偷偷耗电的“隐形贼”。很多人觉得手机充电器、路由器不拔没什么,可积少 ... 家用电器12-19

-

电饭煲哪个牌子质量好?电饭煲排名前十名的品牌:可闭眼入不踩雷 在快节奏的现代生活中,电饭煲早已成为厨房里的“刚需神器”。从清晨的暖粥到深夜的热饭,一台靠谱的电饭煲不仅能提升烹饪效率,更能决定每一口米饭的幸福感。如今,电饭煲的选购早已不是“能煮熟饭就行”,加热技术 ... 家用电器12-17

-

含金量最高的十大电器? 根据最新的品牌价值榜单、财务数据、技术研发实力及全球市场表现,以下是2025年含金量最高的十大电器品牌综合排名及详细依据:### **1. 海尔智家**- **品牌价值与地位**:连续16年全球大型家电零售量第一(欧睿国际 ... 家用电器12-11

-

电饭煲哪个牌子好用质量好?热销品牌排名前十名实测,口碑极佳! 上个月陪朋友去买电饭煲(又名电饭锅),她一眼看中了一款 “智能多功能”锅,店员还演示了“煮粥、蒸饭、炖汤三合一”,说什么“一机搞定”。他当场心动,下单买回去。可回家一试,问题马上来了:煮饭有时夹生、有 ... 家用电器11-28

-

电霸王!家中用电器消耗排行榜。 一、 年度耗电量总排行榜(大致估算)这个排行榜基于中国普通家庭的日常使用习惯进行估算,数值为年耗电量(千瓦时,即“度”) 的参考范围。排名电器名称预估年耗电量(度)主要原因1空调300 - 2000+ 度/台功率大( ... 家用电器11-27

-

电饭煲哪个牌子好用质量好?排名前十名的当红品牌测评!快来抢购 一、导语电饭煲哪个牌子好用质量好?当下电饭煲市场正陷入“低价竞争”的怪圈,不少品牌为争夺市场份额,一味压低售价却忽视核心品质,不仅做工粗糙、密封性能差,更存在多重隐患:释放有毒挥发物,性能差,导致出现 ... 家用电器11-26

-

权威发布!2025电饭煲品牌排行榜前五名榜单出炉:怎么选不踩雷? 很多电饭煲只顾着堆砌功能噱头、花哨颜值设计,不提升用料品质,也缺乏对核心性能的调校优化,不仅加热表现差、频频夹生焦糊,高温下还会分解有害物质,重金属超标风险高,对健康损害很大。到底电饭煲推荐2025怎么选 ... 家用电器11-23

-

口碑精选前十名电饭煲质量排名:哪个牌子好用质量好?闭眼入 {导语}电饭煲哪个牌子质量好?市面上电饭煲五花八门,功能从远程操控到预约煮饭,参数从容量大小到内胆涂层,让人越挑越迷茫——选贵的怕闲置功能,选便宜的担心煮不好饭,生怕踩中“夹生饭”“易糊底”的坑。到底怎 ... 家用电器11-22

-

电饭煲哪个牌子质量好?排名前十名的品牌揭晓!哪款高效又美味? 电饭煲(又名电饭锅)是决定一家人健康与口感的关键厨房伙伴。但面对琳琅满目的品牌与型号,不少人依旧迷茫:到底电饭煲哪个品牌好?其实选对一款安全无毒又智能的电饭煲,就能省心大半。核心看3大关键点:①热能评 ... 家用电器11-22

-

双11家电销售总额2668亿元,Top10品类排名第一 今年的双11已经接近尾声,从10月就已经开启预售的双11持续了差不多整整一个月,所带来的行业增长还是可圈可点。特别是在第四批690亿元“国补”的加持下,全行业、全品类都迎来了火热。根据星图数据《2025年双十一全 ... 家用电器11-21

相关文章

- 京东双11家电销冠之争:美的海尔都是第一,咋回事?

- 双11清洁电器品牌销冠出炉:石头科技跨平台夺第一

- 中国 6 席霸榜!2025 全球十大家电品牌,海尔销量 14 年第一

- 电热水壶哪个品牌好,家用安心?烧水快还耐用排行榜前十!

- 天冷煮菜怕慢?电磁炉十大公认品牌排行榜公开!看完就懂怎么选

- 2025年中国最受消费者喜爱的十大微波炉品牌排行榜(附榜单)

- 电磁炉哪个牌子好?排行榜前十质量好又安全都有谁?多维比拼盘点

- 2025年中国智能家电企业核心竞争力排名

- 十大电热水壶品牌实测出炉:2025排行榜告诉你:电热水壶怎么选!

- 从火力到安全细节!电磁炉哪个牌子好?十大公认品牌排行榜任你选

- 爆炒神器,电磁炉哪个牌子好?十大公认品牌排行榜技术流对决

- 双十一家电品牌竞速榜:你们能想到和想不到的都来了!

- 格力美的白电四强三季报,为何差距越拉越大?

- 家电耗电排行榜!第一名每天都在“偷电”,太多家庭用错了

- 国产家电崛起,多项全球第一,你家用哪个品牌?

- 电饭煲哪个牌子好用质量好?附十大甄选品牌排名,真实测评!

- 电饭锅怎么选?哪个牌子好用?品牌排行榜前十名实测为你揭晓

- 电饭煲哪个牌子好用质量好?一文带你了解品牌排名前十名怎么选?

- 电饭锅怎么选?揭秘十大质量品牌排行榜!哪个牌子好用质量好?

- 电饭锅怎么选?这份十大质量排名品牌测评攻略收藏好!小白入门

热门阅读

-

高清播放器十大品牌排行榜,高清播放器哪个牌子好? 07-13

-

缝纫机十大品牌排行榜,缝纫机哪个牌子好? 07-13

-

电炒锅十大品牌排行榜,电炒锅哪个牌子好? 07-13

-

充电宝十大品牌排行榜,充电宝哪个牌子好? 07-13

-

电烙铁十大品牌排行榜,电烙铁哪个牌子好? 07-13

-

蓄电池十大品牌排行榜,蓄电池哪个牌子好? 07-13

-

最实惠的数码相机排行榜,性价比高数码相机推荐 07-14

-

空调第4 不是最耗电、微波炉也上榜附省电贴士 03-29