2022年汽车公司市值榜丨超九成车企市值“蒸发”,造车新势力普遍承压,核酸检测车概念股大涨

每经记者:孙磊 李硕 每经编辑:裴健如

2022年对汽车产业来说是不平凡的一年。这一年,汽车产业持续受缺芯、疫情等因素影响;这一年,新能源汽车以亮眼成绩强势为中国车市注入动能;这一年,汽车产业格局加速重构,中国成为各车企最为重要的战略市场。在这些因素推动下,汽车类上市公司在资本市场也颇受关注。

据《每日经济新闻》记者不完全统计,2022年,除4个在该年上市的企业外,其他76家汽车类上市公司(涵盖19家跨国整车企业、28家国内整车企业、19家国内零部件公司、10家国内汽车经销商集团)中,有70家上市公司市值出现下滑,占比超九成。

具体来看,随着美联储逐步收紧货币政策以遏制通胀,国外股市承压,国际车企在2022年均出现市值“蒸发”。其中,特斯拉(TSLA,股价113.64美元,市值3588.5亿美元)已从2021年末的市值超万亿美元跌落至2022年末的不足4000亿美元,同比下滑63.35%。

国内方面,整车企业、零部件企业和经销商集团均整体回调,57家国内汽车类上市公司市值合计同比减少超18442亿元,但其中也不乏中通客车(SZ000957,股价12.46元,市值73.88亿元)、安凯客车(SZ000868,股价7.09元,市值52.0亿元)、亚星客车(SH600213,股价12.45元,市值35.61亿元)、鹏辉能源(SZ300438,股价78.53元,市值362.25亿元)等市值逆势上扬的企业,这些企业也成为国内汽车类上市公司中的一抹亮色。

美联储持续激进加息 国际车企“跌”字当头

2022年,除保时捷(P911.DE,股价101.82美元,市值927.5亿美元)和极星(PSNY,股价5.49美元,市值115.8亿美元)两家在当年上市的车企外,其余19家国际车企全部出现了市值下滑,19家汽车企业市值合计环比减少9083.9亿美元,接近两个特斯拉与一个丰田汽车(TM,股价137.19美元,市值1871.8亿美元)的市值之和。

纵观2022全年,美国通胀“高烧不退”,美联储持续激进加息,美国经济衰退的担忧不断蔓延。反映在风险资产上,美股三大股指均创2008年金融危机以来的最差年度表现,并打破此前三年的连涨纪录。标普500指数和纳指全年分别累计下滑19.4%和33.1%,道指则下跌8.8%。

在此背景下,汽车股也受到重挫。例如,随着利率上升导致科技股重挫,特斯拉股价在2022年累计下跌了超88%,市值跌破4000亿美元。而在2021年的“高光时刻”,该公司市值一度突破1万亿美元,其CEO马斯克的个人财富也一度突破3000亿美元,成为全球首富,而目前马斯克已从首富宝座上跌落。

制表:每经记者 孙磊

除此之外,Rivian(RIVN,股价17.71美元,市值156.4亿美元)、Lucid Motors(LCID,股价6.48美元,市值118.4亿美元)两家美国造车新势力在2022年末市值较2021年末分别下滑82.23%和80.08%。值得注意的是,在2021年末,Rivian的市值还位居板块前五位,但在2022年末已跌至第十五位。据悉,该公司未能实现2022年2.5万辆的全年生产目标。

传统车企方面,通用汽车(GM,股价34.69美元,市值492.8亿美元)和福特汽车(F,股价12.01美元,市值480.7亿美元)也受到了加息影响,两者市值分别同比下滑43.86%和43.67%。瑞银集团此前也下调了福特汽车和通用汽车的评级与目标价,主要原因是美联储加息使得经济增长面临严峻考验,以及可能出现的经济衰退影响了这两家汽车制造商的销售预期。

欧洲市场方面,以2022年度累计涨跌幅来看,欧股行情颇为惨淡,创下2018年以来最差年度表现。作为欧洲基准股指的欧洲斯托克600指数累计下跌12.90%,德国DAX指数累计下跌12.35%,法国CAC40指数累计下跌9.50%。

具体到车企上,大众集团(VOW3.DE,股价134.85美元,市值781.4亿美元)、奔驰(MBG.DE,股价70.55美元,市值754.7亿美元)、宝马集团(BMW.DE,股价94.14美元,市值619.5亿美元)等企业2022年末的市值较2021年末均有不同程度的下滑。其中,在2022年更换了CEO的大众集团市值下滑最为严重,同比降幅达到43.69%,股价同比下滑38.14%,市值也被在2022年上市的保时捷赶超。

制表:每经记者 孙磊

市值排名方面,尽管特斯拉“跌跌不休”,但其仍以3889.7亿美元的成绩位列国际车企市值榜第一位,比排在第二位的丰田汽车多出2000亿美元,位列榜单3~5位的则分别是保时捷、大众集团和奔驰。

国内整车企业整体回调 三家商用车企业共获63个涨停

国内车企方面,除蔚来-SW(HK9866,股价84.95港元,市值1419.05亿港元)和零跑汽车(HK9863,股价29.05港元,市值331.96亿港元)两只在2022年上市的个股外,30只个股中,仅有4只个股实现市值“飘红”,30只个股在2022年市值合计同比减少超9708亿元,接近比亚迪(SZ002594,股价262.52元,市值7642.33亿元)和长城汽车(SH601633,股价29.0元,市值2541.71亿元)的市值之和。

从2022年全年来看,A股主要股指均收跌,其中沪指全年下跌15.13%,年内一度跌破3000点,为主要股指中跌幅最小指数。科创50指数全年下跌31.35%,跌幅居首,创业板指全年下跌975点,跌幅达29.37%。

大盘之下,不少汽车股出现了市值缩水。其中,长城汽车和北汽蓝谷(SH600733,股价5.97元,市值255.95亿元)两家公司市值减少超40%。此外,即便是在年内实现市值过万亿元的比亚迪,2022年末市值也回落至7480.76亿元,相比2021年末也下滑了4.16%。

相比之下,仍有企业逆势突围。中通客车、安凯客车、亚星客车三家商用车企业均实现了市值的同比增长。其中,受益于核酸检测概念引爆,中通客车、安凯客车、亚星客车在2022年分别斩获20个、21个、22个涨停板,市值分别增加113.21%、69.75%、91.13%。

制表:每经记者 孙磊

此外,在2022年内向全体股东以资本公积金每10股转增3股的长安汽车(SZ000625,股价12.52元,市值1242.21亿元)也实现了市值增加,其总股本将增至约99.2亿股,但其股价仍出现同比下滑。

在2022年,港股恒指年初走高,突破25000点,此后一路下跌,在10月底一度跌破15000点,但在11月以后,恒指迎来暴力反弹,2022年底一度突破2万点。纵观全年,港股三大指数悉数大跌,其中,恒指累计下跌超15%,国指跌18.59%,恒生科技指数更是大跌超27%,跌幅居三大指数之首。

身在港股的车企也感受到了“寒意”。此前在港股的上市的理想汽车(HK2015,股价89.0港元,市值1855.27亿港元)和小鹏汽车(HK9868,股价44.95港元,市值775.56亿港元)年内市值分别下滑30.99%和77.34%;2022年登陆港股的蔚来-SW和零跑汽车相较上市之初,市值也分别下滑50.6%和5.3%。其中,零跑汽车在IPO首日还出现了破发的情况。

制表:每经记者 孙磊

值得注意的是,港股上市的这些造车新势力在2022年均未完成此前制定的年度销量目标。其中,蔚来目标完成率达到82%,理想汽车和小鹏汽车则分别完成目标的78%和不足50%,零跑汽车与销量目标有着8000多辆的差距。

有观点称,2022年经济压力下,汽车消费受到影响,汽车股也在2022年承压。不过当前,不少利好消息在路上,更多的刺激消费措施有望让汽车股回升。“在卫健委出台防疫‘二十条’后,全国疫情管控力度全面放松。我们判断,在本轮疫情影响减弱后,终端销售有望迎来反弹。”华西证券方面表示。

东吴证券研报则认为,谷底已过,坚定看好2023年汽车板块投资机会,中央经济工作会议明确要把恢复和扩大消费摆在优先位置,持续支持住房改善、新能源汽车、养老服务等消费,进一步增强2023年汽车消费复苏的信心,2023年汽车景气度或好于市场预期。

零部件板块整体走弱储能、镍氢电池企业逆势上扬

2022年,国内汽车零部件板块整体表现不佳。19家零部件上市公司中,仅有鹏辉能源和科力远(SH600478,股价9.48元,市值157亿元)两家企业市值出现同比上涨,其他17家公司市值均呈下降态势,19家上市公司在2022年市值合计同比减少超7929亿元。

在零部件板块中,储能电池相关概念股成最大赢家。2022年,储能电池需求迎来井喷。“双碳”背景下,伴随着风力和光伏发电快速上量,行业高增速已逐步成为市场共识。相关数据显示,中国市场是储能装机贡献的重要来源,国内各省现已发布的“十四五”新型储能装机规划已超50GW,而2021年底国内累计新型储能装机仅5.7GW。

在此背景下,储能电池收入占比为50%左右的鹏辉能源在2022年零部件板块个股中“一枝独秀”,市值较2021年底涨超75%。值得注意的是,2022上半年鹏辉能源国内储能锂电池总出货量为全国第三,户用及便携式储能电芯出货量位列全国第二,其锂离子电池业务毛利率高达16.64%,超过行业头部企业宁德时代(SZ300750,股价384.01元,市值9379.50亿元)和亿纬锂能(SZ300014,股价84.08元,市值亿1717元)。

制表:每经记者 孙磊

位列2022年零部件板块市值涨幅第二位的是科力远。在2022年第四季度,科力远多周股价增幅位居新能源产业链个股前列。2021年11月24日其股价最高见11.65元/股,最高点相较2021年初最大涨幅达到63.39%。

据了解,科力远主营业务为镍氢动力电池、镍矿产品及民用电池,2022年上半年三者合计营收占企业总营收的近82%。此外,科力远还在积极布局上游锂矿资源。2022年11月,科力远公告显示,其购入江西宜丰县同安乡同安瓷矿、鹅颈瓷矿、第一瓷矿、党田瓷矿采购权,四座矿山已探明资源储量达405万吨,均为高品位含锂瓷矿。

值得一提的是,科力远2022年前三季度的净利润已远超2021年全年,相当于该公司2021年全年盈利的4倍。对此,科力远在财报中表示,业绩大幅增长的主要原因是报告期内公司产能提升、订单充足,主营产品收入及毛利同比增长,同时资产摊销同比减少。

市值排名方面,宁德时代依旧位居该板块第一位。但2022年宁德时代股价及市值总体呈震荡下行趋势,几度跌破万亿关口。最终其2022年末市值为9609.34亿元,位居A股第7位,同比下滑29.89%。不过宁德时代在资本市场的关注度仍无人能及。数据显示,2022年宁德时代总成交量为1.73万亿元,位居A股榜首。

制表:每经记者 孙磊

事实上,近年来宁德时代业绩上升态势明显,2019~2022年前三季度,宁德时代收入分别为458亿、503亿、1304亿、2103亿元;净利润分别为45.6亿、55.8亿、159.3亿、175.9亿元。装机量方面,宁德时代2022年前11个月全球动力电池装车量为165.7GWh,同比增长101.8%,稳坐榜首之位,市占率从2021年同期的32.2%提升至37.1%。

经销商集团“全军覆没”和谐汽车跌幅超七成

汽车经销商板块方面,2022年,10家经销商上市公司均出现不同程度下滑,其中和谐汽车(HK3836,股价1.24港元,市值19.18亿港元)以73.79%的跌幅领跌,10家汽车经销商上市公司在2022年市值合计同比减少超804.87亿元。

回顾整个2022年,汽车经销商板块在资本市场的表现与终端销售情况基本同频。日前,中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”显示,仅有11.2%的汽车经销商可以完成全年销量任务指标,49.5%的经销商全年任务指标完成率在80%~90%之间,39.8%的经销商完成率不足80%。

全国工商联汽车经销商商会此前在对北京、山东、广东、湖南等15省市地区的近百家经销商集团和4S店的经营情况进行抽样调研后发现,2022年前三季度,几乎所有经销商集团经营利润均出现不同程度下滑,超50%的经销商集团出现亏损。截至2022年三季度末,亏损100万元以内的门店占比为27%,亏损100万~500万元的门店占比为18%,还有10%左右的门店亏损数额在500万元以上。

具体到个股方面,中升控股(HK0881,股价43.35港元,市值1042亿港元)以861.94亿元的市值再次站上2022年国内汽车经销商市值榜榜首;美东汽车(HK1268,股价17.14港元,市值218.80亿港元)以182.68亿元保住该榜单第二名;广汇汽车(SH600297,股价2.13元,市值172.77亿元)2022年市值虽同比下滑21.34%,但仍成功守住前三甲位置。

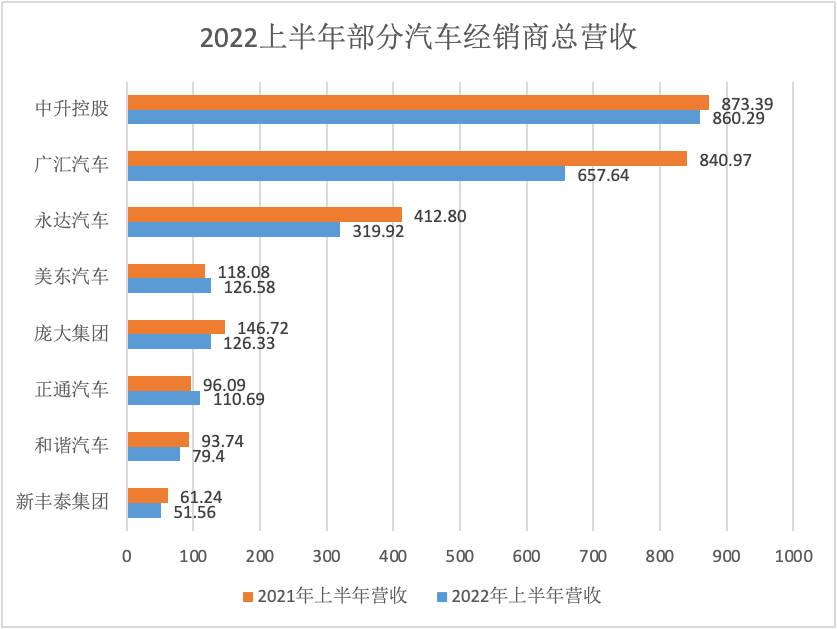

制表:每经记者 李硕

基本面上看,2022上半年,仅美东汽车和正通汽车(HK1728,股价0.7港元,市值19.21亿港元)营收微增,但美东汽车的归母净利润下滑严重。同时下滑的还有中升控股、广汇汽车、永达汽车(HK03669,股价6.12港元,市值120.34亿港元),三者净利润分别下滑7.3%、48.8%和42.5%。

相较而言,国机汽车(SH600335,股价8.06元,市值117.42亿元)在汽车经销商板块中跌幅最小,为10.60%。事实上,2022年国机汽车在二级市场的表现跌宕起伏。2022年3月和6月,市场两次传出滴滴出行将收购国机汽车控股子公司国机智骏股份的消息。国机汽车股价也随之连续上扬,但最终国机汽车均出面澄清称,没有应披未披消息,公司股价也应声下跌。不过,基本面上,国机汽车净利润表现的确有所增长。2022年三季度报显示,其2022年前三季度归属于上市公司股东的净利润为2.51亿元,同比增长32.67%。

制表:每经记者 孙磊

值得注意的是,多采用直销与代理模式销售的新能源汽车,正对传统授权经销渠道形成挑战。中汽协数据显示,我国新能源汽车前11个月累计销量为606.7万辆,同比增长1倍以上,市场占有率也达到25%。这一数字已超越《新能源汽车产业发展规划(2021~2035年)》中明确的“在2025年新能源汽车市场渗透率达到20%”的目标。

而乘联会公布的2022年11月新能源乘用车厂商国内销量前十名榜单中,特斯拉、理想、蔚来均单独采用直销模式;吉利、哪吒、上汽乘用车则是经销与直销两种模式兼而有之。这意味着,上述榜单中,仅采用传统授权经销渠道的车企不足半数。

“当前,随着消费需求的不断升级、技术的加速迭代、市场竞争的不断加剧,直销模式和代理商模式正在影响和冲击着特许经营一家独大的汽车销售模式。”全国工商联汽车经销商商会党支部书记、秘书长邢海涛认为,从发展的角度看,虽然销售模式多元化俨然已成趋势,但4S店特许经营模式在未来的汽车销售模式中仍将发挥不可替代的重要作用。

对于2023年,经销商们的态度较为乐观。在流通协会的调查中,64.1%的经销商认为汽车销量将同比增长,其中认为增幅在0~10%左右的经销商有27.7%,增幅10%~20%的有19.4%,超过20%的有17.0%。

每日经济新闻

大家都在看

-

海量财经丨11月车市:六款车型月销突破3万大关,新能源车占据四席 海报新闻记者 孙来彬 报道近日,11月车型销量榜单揭晓。根据汽车之家数据,在整体车市格局中,合资燃油、合资新能源、国产燃油、国产新能源四大细分赛道呈现出不同态势。其中,燃油车市场有两款车型月销量均突破3万 ... 汽车用品12-18

-

2025年口碑好的汽车拆解设备厂家推荐,筛选行业内的优质企业 在选择口碑好的汽车拆解设备厂家时,了解报废汽车拆解设备流水线制造商的实力显得尤为重要。选择合适的厂家不仅关系到设备的质量和安全性,还会影响后续的维护和服务体验。通过市场口碑、客户反馈和行业认证等多维度 ... 汽车用品12-18

-

2025漆面守护者榜单揭晓:BOP保镖领衔,十大车衣品牌全解析 品牌基石:始于研发,精于品质在推荐具体品牌前,我们有必要了解优质车衣的核心。目前,主流高端车衣均采用热塑性聚氨酯(TPU)基材,相比传统材质,它具有高弹性、高透明度、强耐磨和优异的抗黄变性能。车衣的核心 ... 汽车用品12-18

-

汽车电瓶能用几年?瓦尔塔骆驼、风帆怎么选老司机教你选对又用久 同样是汽车12V电瓶,有人用2年就报废,老司机却能用到五六年以上,这其中不仅有使用习惯的差异,选对电瓶品牌也至关重要。瓦尔塔、骆驼、风帆作为国内汽车电瓶市场的主流品牌,各有特色,而掌握正确的使用方法,更是 ... 汽车用品12-18

-

燃油车TOP20榜单背后的“变”与“不变”:合资主导国产向上突围 在新能源浪潮席卷全球汽车产业的宏大叙事下,燃油车市场的故事似乎显得“传统”而“沉默”。然而,易车基于乘联会2025年1-11月零售数据整理出的燃油车型销量TOP20榜单,却以最真实的数字,揭示了这个庞大盘面内暗流 ... 汽车用品12-18

-

2026年十大汽车脚垫排名:航海家好评率登顶 汽车脚垫作为车内高频使用的核心配件,不仅关乎驾乘舒适度,更直接影响车内环境的洁净与健康。2026年汽车后市场中,众多脚垫品牌凭借环保材质、精准贴合、耐用易清洁等优势脱颖而出。本次结合用户真实好评率、专业测 ... 汽车用品12-18

-

车膜到底怎么选?这5大品牌口碑最硬,看看老司机都贴了谁 选汽车贴膜怕被坑?这五个主流品牌覆盖高、中、低价位,各有专攻,今天用大白话帮你讲清核心差异,新手也能精准匹配需求。 龙膜(LLumar) 是家用车首选的稳妥款,隶属于伊士曼集团,渠道覆盖广、授权门店多。产品性 ... 汽车用品12-18

-

汽车脚垫十大影响力品牌排名,航海家名列前茅 在汽车后市场中,汽车脚垫作为守护车内整洁、保障驾驶安全的核心用品,其品牌竞争力愈发凸显。本次排名综合考量品牌市场占有率、用户口碑评分、产品创新能力、技术研发实力及行业影响力等多维度指标,最终梳理出2026 ... 汽车用品12-18

-

26款星途揽月如何?奇瑞的燃油车产品力还是很强,喵哥推荐四驱 正好来麓谷星途这边办点事,顺带看一下26款的星途揽月。这款车在燃油车当中,喵哥我个人觉得底盘、动力和做工品质都算不错,而且现在限时起售价已经来到15.99万。这次26款主要简化了版型,分成两驱和四驱两种,六座 ... 汽车用品12-15

-

1-11月商用车十强出炉:福田领跑,第二三梯队暗战,谁将笑到最后 随着11月销量数据的公布,2025年前11个月中国商用车市场的竞争态势进一步清晰。根据最新统计数据,头部企业格局总体稳定,但内部增长动力差异显著,新能源转型与海外市场拓展继续成为影响企业排位的关键因素。整体格 ... 汽车用品12-15

相关文章

- 2025汽车配件专线物流运输公司优质推荐榜

- 11月全球车企市值:同比普涨,环比普降

- 26款星途揽月如何?奇瑞的燃油车产品力还是很强,喵哥推荐四驱

- 1-11月商用车十强出炉:福田领跑,第二三梯队暗战,谁将笑到最后

- 靠“老头乐”起家的涛涛车业:全球第二,中国第五?

- 汽车产业实现跨越式发展

- 从汽车三龙头入围三季报归母净利润百强看汽车行业的发展趋势

- 3100 万辆 + 出口破 600 万!汽车业高增,机构推荐这些核心标的

- 十年后,蔚小理再次站在同一起跑线

- 男士护肤品哪个品牌好?改善肌肤效果好 男士护肤品排行榜前十名

- 别再争技术路线了,11月排名前五的SUV 才是真赢家

- 2025汽车贴膜品牌排行榜:五大口碑品牌深度解析

- 汽车自主品牌销量洗牌,比亚迪、上汽、吉利、奇瑞、长安排名前5

- 全球汽车故障率Top5出炉:大众0.29%登顶,丰田奔驰紧随其后!

- 2025国产品牌排位赛:比亚迪和上汽争第一,零跑或成新势力领头羊

- 新华网科技观察丨一块汽车玻璃可以有多少种变身?

- 世界十大汽车改色膜品牌排名,一路美 3M上榜

- 2024全球汽车销量排名出炉,比亚迪逆袭登顶第四,老牌巨头傻眼了

- 11 月豪华车销量榜大洗牌!特斯拉反超登顶,问界领跑国产

- 隐形车衣公司排行榜(市场热门品牌大揭秘)

热门阅读

-

充气泵十大品牌排行榜,充气泵哪个牌子好 07-13

-

车衣十大品牌排行榜,车衣哪个牌子好? 07-13

-

房车十大品牌排行榜,房车哪个牌子好? 07-13

-

摩托车十大品牌排行榜,摩托车哪个牌子好? 07-13

-

汽车油漆十大品牌排行榜,汽车油漆哪个牌子好? 07-13