产品+渠道双重发力,舒华体育:健身器材制造龙头,壁垒稳筑

(报告出品方/分析师:开源证券 吕明 周嘉乐)

1 多产品+全渠道双重发力,健身器材龙头壁垒稳筑

1.1 舒华体育:健身赛道龙头,疫后居家利好室内健身器材销售

家用健身赛道领先制造商。公司创立于1996年,并于2020年在上交所主板上市开启企业新篇章。公司已在福建晋江、泉州台商投资区及河南商丘设立生产基地,在上海和泉州设置两大运营中心。

产品销售方面,目前公司已拥有涵盖家庭健身、商用健身、全民健身、体能训练等应用场景的六大产品线,SKU达数百个,销售市场覆盖70多个国家和地区。

2022年,公司成为北京冬奥会和残奥会官方健身器材供应商,并发布2030年公司发展战略规划,力争2023年成为百亿企业。

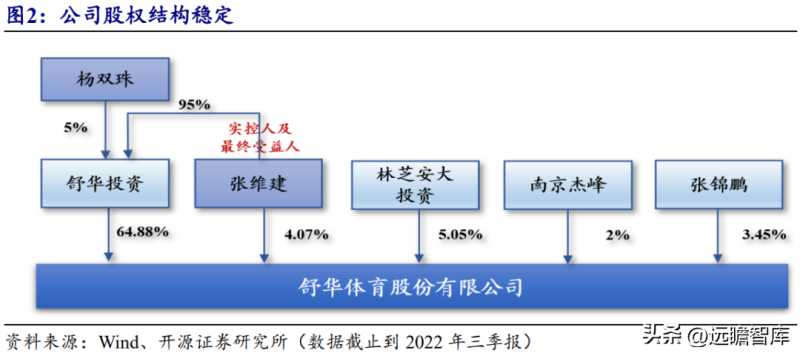

1.2 股权结构:股权稳定集中,核心客户控股加深绑定

股权集中度高,股权绑定促进客户关系稳固。根据公司2022年三季报披露,公司实控人及最终受益人为公司创始人张维建,直接及间接合计持股比例为65.71%,其夫人杨双珠间接持股3.24%,夫妻二人控制公司股权比例近70%,股权集中度高,有效保障公司稳定经营。

公司第二大股东林芝安大持股5.05%,林芝安大实控人为舒华体育第一大客户安踏体育的创始人丁世家,股权绑定有利于客户关系进一步绑定。

1.3 业务结构:室内健身器材为营收基本盘,消费下行拖累2022Q1-Q3公司业绩

2017-2021年公司营收及业绩实现稳健增长,消费下行拖累公司2022Q1-Q3业绩。公司营业收入从2017年的11.3亿元稳步增长至 2021年的15.6亿元,CAGR 为8.4%。

2019年公司进一步打开电商渠道,叠加下游客户需求增加,公司营收及归母净利润增长提速,分别同增12.8%/25.0%。

2020年,疫情下居民居家时间拉长,公司室内健身器材业务营收顺势增长,实现营收9.6亿元,同比增长54.6%,占比提升18.1pcts至64.9%;拉动公司整体实现营收14.8亿元,同比增长11.3%。

2022Q1-Q3,公司因受到疫情反复与消费下行影响,公司收入及归母净利润有所下滑,实现营收及归母净利润分别为9.3 /0.6亿元,同比分别下降-14.7%/-18.6%。

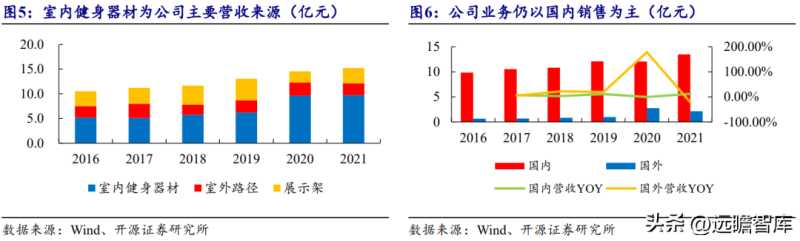

分业务看,室内健身器材仍为公司营收支柱。

以跑步机和力量器械为主的室内健身器材为公司营收重要来源,2016-2021收入占比逐步上升至超过60%,2021年占比62.2%。

2021年展示架业务收入规模增长明显,同增35.5%,收入规模达到3.1亿元,业务多与零售商合作,主要客户为阿迪达斯、安踏体育、特步等国内外知名品牌企业。

分地区看,以内销业务为主,国内市场收入占比保持八成以上。2021年国内市场实现营收13.48亿元,占比达 86.3%;国外市场方面, 2020年因跨境电商的展开和国际营销的推动,公司外销OEM 订单大幅增加;2021年下降主要系受国外疫情及海运费上涨的影响,2021年实现营收2.14亿元,占比13.7%。

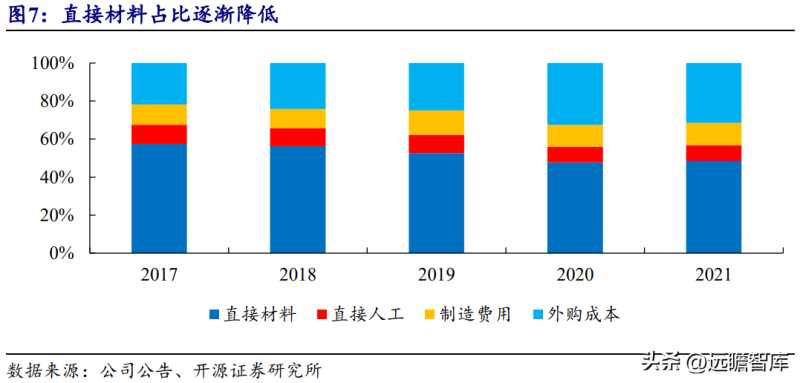

成本端分析:成本结构逐步改善,直接材料占比下降,外购成本占比上升。

公司的主营业务成本主要包括直接材料、直接人工、制造费用及外购成本。直接材料为最大占比项目,2017-2021年占比由57.5%逐步下降至48.5%,或系受原材料波动影响。

外购成本占比明显提升,2021年相比2017年占比提升9.7pct至31.5%,或系公司产能不足,增加了委托加工规模。

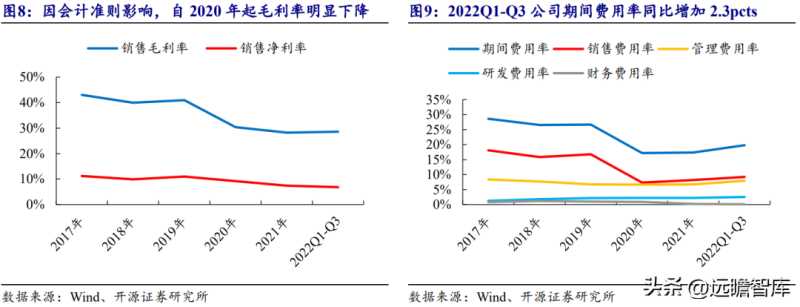

1.4 财务分析:盈利能力整体表现稳定

盈利能力整体表现稳定,控费能力有待提升。2017-2019年,公司毛利率及净利率分别稳定维持在40%/11%左右水平,公司盈利能力表现亮眼。

2020年公司毛利率下滑10.6pcts,主要系受到会计准则调整影响,运输费、综合服务费、电商平台使用费和安装费由销售费用调整至营业成本核算,拉低毛利率水平;另一方面,公司深化国际布局战略,毛利率相对较低的海外出口业务占比提升。2022Q1-Q3,受益于海运价格及原材料价格回落,公司毛利率回升,同增1.2pcts至28.6%。

费用率方面,公司2017-2019年期间费用率稳定在26%左右,其中销售费用率维持在17%左右的较高水平,2020年同样由于会计准则的调整,公司期间费用率同比下降9.5pcts至17.2%。2022Q1-Q3 公司期间费用率为19.8%,同比增加 2.3pcts,公司控费能力仍有待提升。

公司收现能力稳步提升,运营能力因消费疲软承压。

2022Q1-3 经营性现金流金额为0.5亿元,现金流同比由负转正,为后续新品研发和推广打下坚实基础。

我们以存货周转天数+应收账款及应收票据周转天数-应付账款及应付票据周转天数+预付账款-预收账款定义为修改后净营业周期指标,2022Q1-3公司修改后经营业周期为148.4天,同比增加22.2天,或系公司下游客户需求疲软影响,运营能力承压。

2 运动器材行业:国内外市场规模稳中向好,行业发展动力强劲

运动器材通常也称为健身器材,是辅助用户锻炼,从而达到强身健体的效果而使用的运动器械,依照使用方式划分为自由器械、固定器械、有氧运动器械和原始健身器械四类,使用场景包括家庭健身、专业场地健身娱乐、训练使用、户外娱乐等。

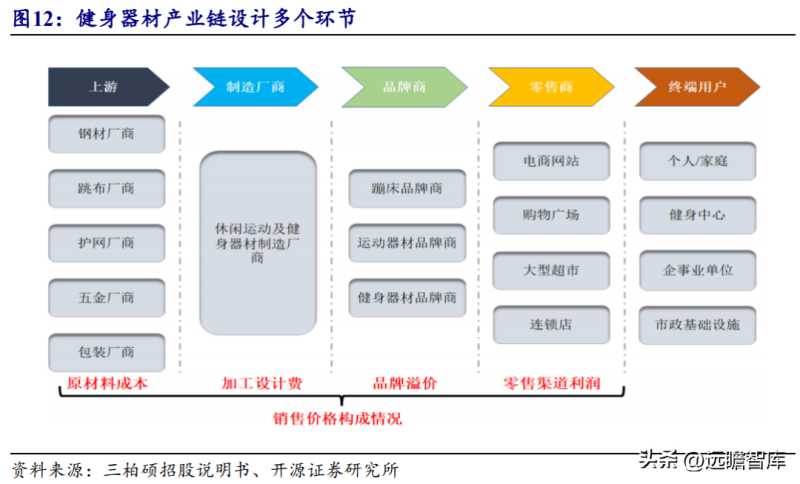

拆分运动器材行业产业链看,产业链包括上游钢材、橡胶等原材料供应;中游健身器材制造厂商以及下游的各个销售渠道。运动器材产品的零售价格主要由原材料成本、制造业利润、品牌溢价、零售渠道利润及税费等构成,行业内的企业根据其所处的产业链环节享有相应的利润。

2.1 行业规模:整体规模稳中向上,蹦床市场规模疫后增速明显

全球市场规模稳中向上,中国市场规模增速明显。

全球总体市场规模方面,根据Research And Markets数据,全球健身器材市场预计将于2027年达到194亿美元,2020年至2027年全球健身器材市场CAGR预计为5.3%;其中,美国的健身器材市场预估达到45亿美元。

中国市场方面,根据中商产业研究院数据,健身器材行业规模由2017年的388亿元增加至2021年的582亿元,CAGR为10.7%,2020年市场规模因疫后公众健康意识提高增加,市场规模达526亿元,同增14.1%。

2.2 行业驱动:政策鼓励+公众健康意识增强,行业发展动力强劲

2.2.1 体育产业行业政策暖风频吹,利好健身器材行业发展

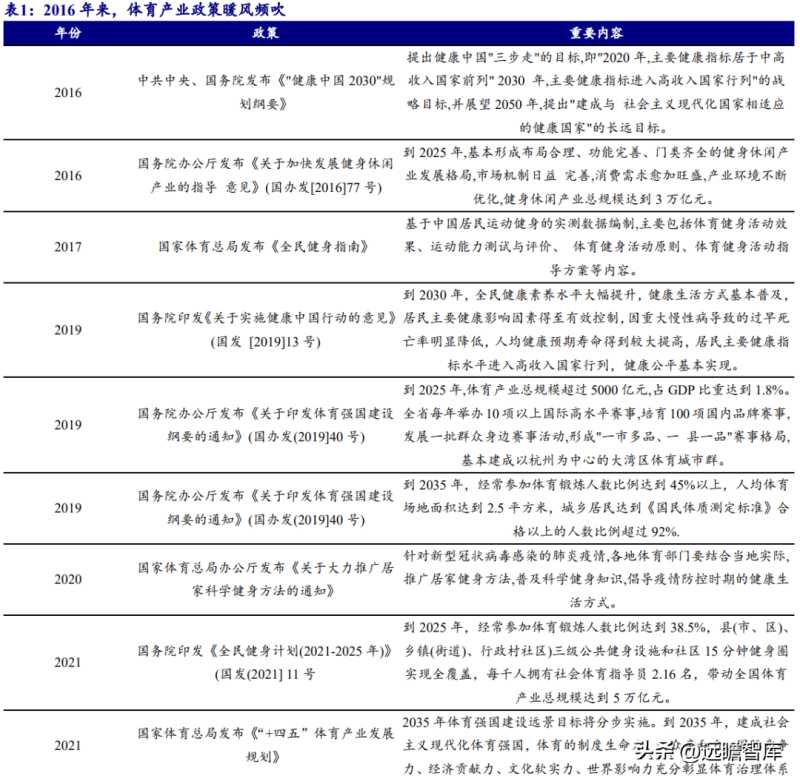

国家出台多项政策支持体育产业发展,利好子行业健身器材加速扩容。

2019年至今,国家频繁出台利好健身器材行业发展的鼓励政策。

2021年,国务院印发《全民健身计划2021-2025年》,明确到 2025 年经常参加体育锻炼人数比例达到 38.5%,带动全国体育产业总规模达到 5 万亿元,相较于2020年2.74万亿的体育产业总规模,CAGR为12.8%。

2022年,国家体育总局、发改委等八部门发布《户外运动产业发展规划(2022—2025 年)》,目标2025 年,户外运动场地设施持续增加,普及程度大幅提升,参与人数不断增长,产业总规模超3万亿元。各项政策表明中央对体育行业持支持且鼓励的态度,利好细分健身器材行业加速扩容。

2.2.2 低渗透率下,国内市场方兴未艾

疫情促进公众健康意识提升,利好行业发展。

在公众主观意识上,近年我国居民健康素养水平不断提升,从2015年的10.3%增长到了2021年的25.4%,居民对于运动健身、养生保健等方面的健康消费投入意愿增强。

从渗透率情况来看,据华经产业研究员统计,2021年中国的健身人群渗透率为21.5%,远低于美国的48.2%、欧洲的41.2%,尤其是2021年中国的健身房会员渗透率为3.2%,远低于美国的23.5%、欧洲的9.5%,中国的健身人群渗透率预计于2026年将达到29.3%。

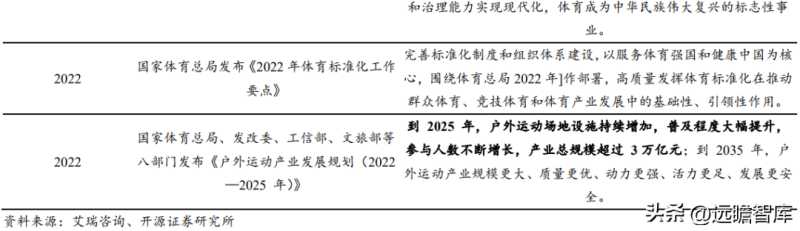

2020年出现的新冠疫情促进了公众健康意识短时间内提升。

内销市场方面,新冠疫情促进了公众健康意识短时间内提升,从百度指数看国内市场对健身与运动的搜索量,2020年2月起热度明显提升,之后一直维持4000点左右的高热度搜索,2022年指数再一次上扬至5000-7000点区间。

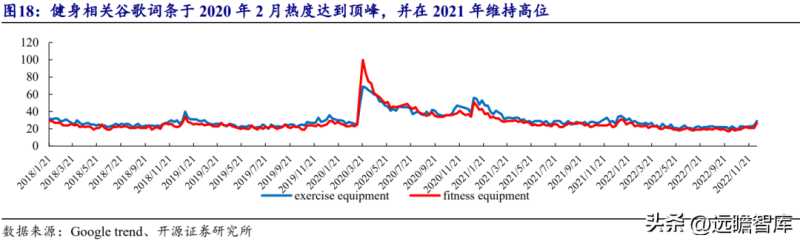

出口市场方面,我们记录了exercise equipment及fitness equipment词条谷歌搜索热度,词条在2020年2月热度达到顶峰,并在2021年维持高位,表明疫情催化了公众对健身器材的需求。

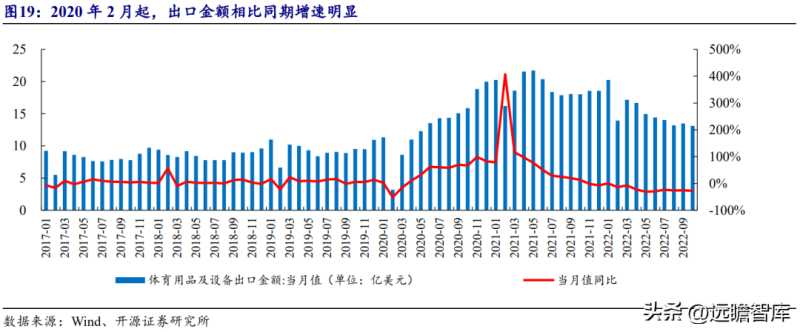

从我国体育用品及设备出口金额来看,受益于疫情后快速增长的休闲运动需求2020年2月起出口金额相比同期已经有明显增速,增幅区间为10%-99%;2021年出口金额在高基数基础上仍实现正增长;2022年至今,因海外需求端走弱,出口金额有所下滑,我们预计随着海外通胀逐步回落,全球供应链修复,健身器材出口市场在低基数下修复弹性凸显。

2.3 竞争格局:行业格局高度集中,国际品牌占据市场主导

行业竞争格局高度集中,国内企业以制造代工及中高端市场竞争为主。

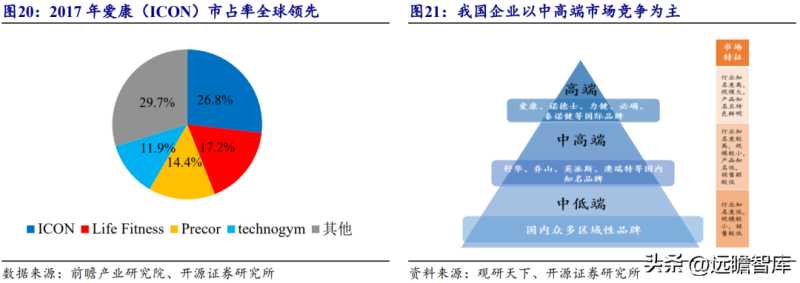

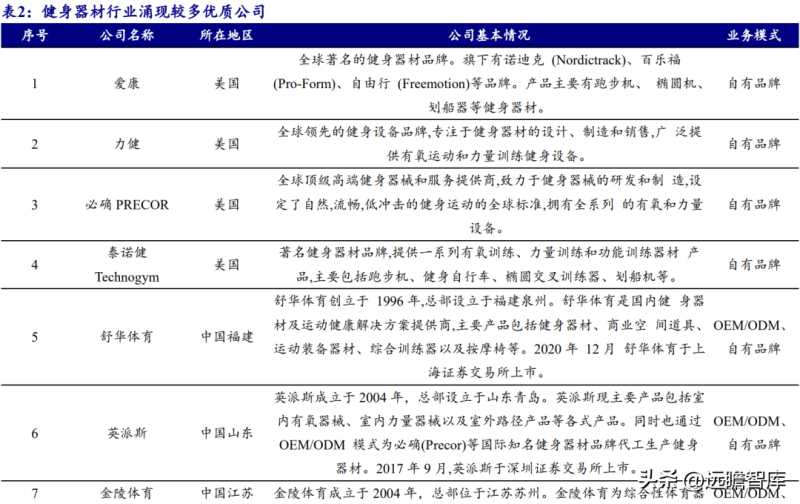

根据前瞻产业研究院公布的数据,全球健身器材行业高端市场主要由爱康、力健(Life Fitness)、必确(Precor)、泰诺健(Technogym)等国际知名品牌厂商占据,2017年爱康为市占率第一品牌,市占率为26.8%,行业CR4达70.3%,整体呈高度集中趋势。

国内市场方面,国际品牌在国内主要争夺中高端市场,国内健身器材行业企业主要包括舒华体育、英派斯、金陵体育等,均主要采用OEM/ODM销售模式绑定国际品牌,辅以推出自有品牌抢占国内中高端市场。

3 核心竞争力:产品实现六大场景全覆盖,销售渠道布局完善

3.1 产品端:技术储备丰富,产品矩阵完善

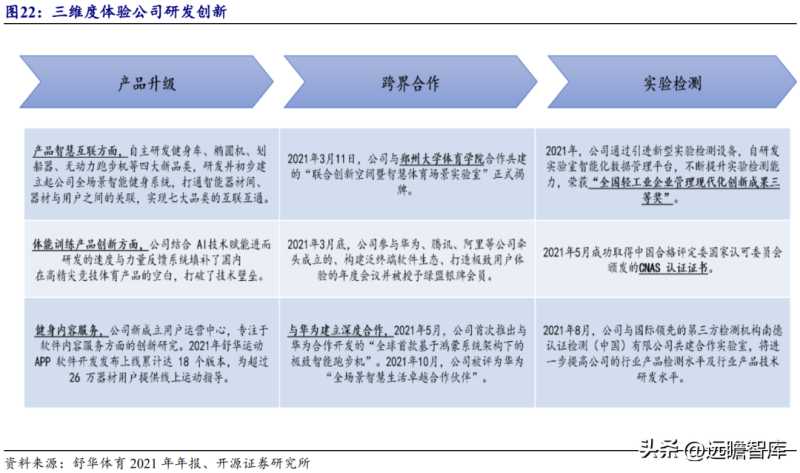

多维度推进研发创新,项目进展亮点频出。公司一直坚持从产品升级、跨界合作以及实验检测三维度发力研发,研发项目进展亮点频出。

产品端自主研发出健身车、椭圆机、划船器和无动力跑步机四大品类,并初步建立了公司全场景智能健身系统;跨界合作方面,2021年5月公司推出“全球首款搭载鸿蒙操作系统智能跑步机”,产品获得2021年由中国体博会评选的智能健身器材“室内智能跑步机金奖”。

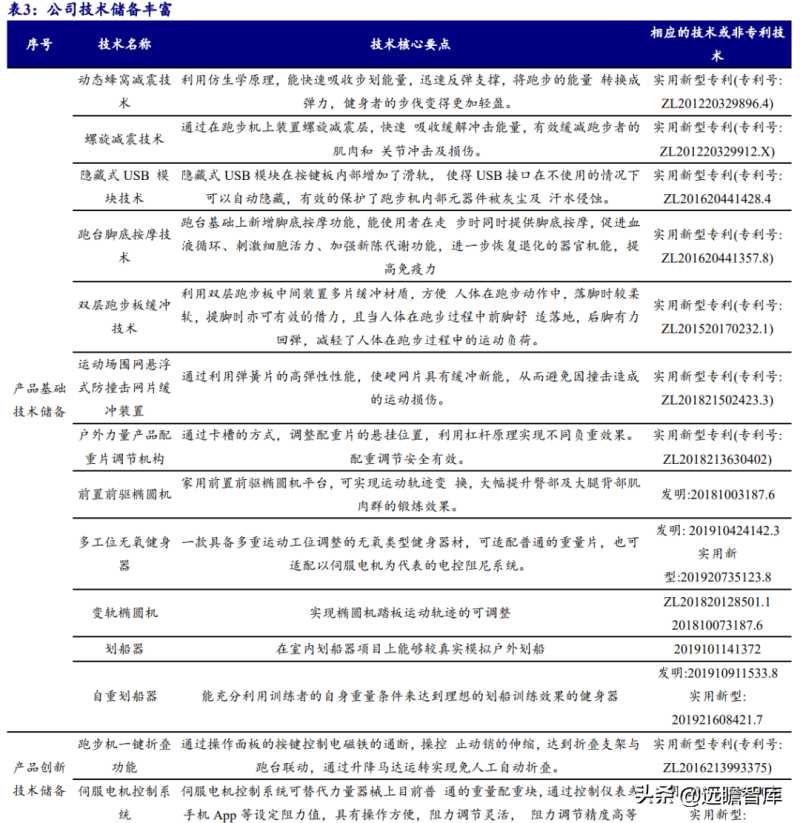

布局全场景智能覆盖健身平台,积累大量核心技术。

产品基础技术储备方面,公司目前已掌握了磁悬浮减震装置、一键升降技术、动态蜂窝减震技术、螺旋减震技术等多项运动器材核心技术,技术通用于公司跑步机、椭圆机、划船器等主要产品的生产制造。

产品创新技术储备方面,公司同样储备有语音识别、语音采集、自发电等技术,在产品智能化水平提升等方面较为显著的先发优势;同时保障了产品的更新迭代。

公司未来将坚持打造全场景智能、全人群覆盖的运动解决方案,积极布局“硬件+软件+课程内容+专业健身教练”的健身平台,以舒华智能硬件为支撑,配套舒华智慧健身管理系统、舒华运动APP等软件和课程服务、舒华健身实体店健身教练,逐步实现用户、器材、软件、服务、数据内容的交互,形成科学运动闭环。

研发投入显著加大,研发队伍不断扩张。

公司持续加大新产品开发力度及研发队伍建设投入。公司研发费用自2017年起,连续五年实现同比正增长,2021年研发费用达3464.5万元,同比增长5.3%。研发队伍方面,公司2021年研发人员数量达到162人,占比同比提升0.9pct至6.8%。

凭借优秀的研发能力,建立完善的产品矩阵,实现高中低价位段与六大应用场景全覆盖。

舒华体育公司家用健身产品主要以跑步机为主,目前已有A系列、E系列、X系列等,实现2000-15000元价位段全覆盖,同时,相较于市面上同类型产品,舒华体育产品智能化程度更高,支持华为运动健康APP及舒华运动APP蓝牙连接,实现用户运动数据记录,记并且可制定个人健身计划,实现用户健康数据的整合与管理。

目前,舒华体育产品矩阵已经覆盖六大场景,并且配套提供健身与培训服务。

产品力拉动品牌力稳步提升。

公司通过完善的产品矩阵以及突出的产品力,配合独有的线上平台舒华体育APP进一步加强用户粘性,使得舒华体育在家用健身赛道拥有了较强的品牌影响力,据艾媒金榜2022年11月披露,舒华体育入榜家用健身品牌Top10。

3.2 渠道端:销售渠道布局完善,电商渠道开拓亮眼

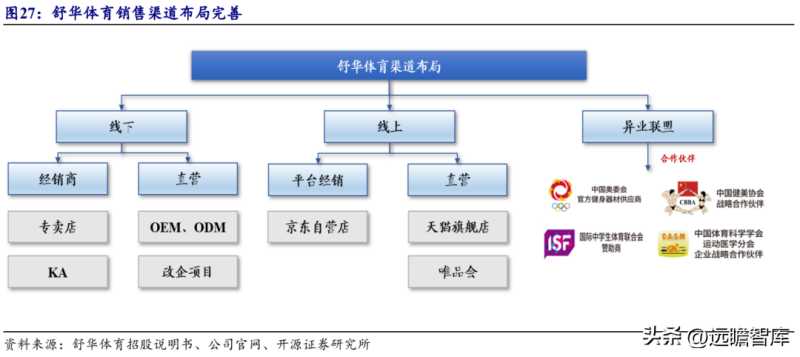

全渠道布局助力增长,电商渠道开拓亮眼。公司已经建立较完整的销售渠道布局。

线上电商渠道主要销售的是室内健身器材,线下渠道通过经销商及直营销售公司全品类产品;室外路径产品多通过政企项目销售。

另外,公司近年来不断打磨新业务模型,通过舒华运动APP 线上课程引流,线下门店升级以及加大与与体育公司、房产开发企业、家电零售商等战略合作,多维度拓宽公司销售渠道,打造“线下+线上+异业联盟”三位一体的销售体系。

线下渠道方面,公司线下渠道发展成熟,经销商数量已超过230个,经销商以专卖店、购物中心中设立店中店等多种形式覆盖各级市场。目前,超200家专业经销商,销售和售后服务网点近1000家,基本实现31个省市自治区全覆盖,终端市场触达面广,并逐步向下沉市场渗透。

线上渠道方面, 2021年公司在天猫、京东、唯品会等平台的基础上,新增了抖音销售模式,进一步完善线上渠道布局。

在京东3,000 元以上的中高端跑步机类目中,舒华仍蝉联行业销量第一,除跑步机外,2021年公司在京东平台的动感单车、椭圆机等车类产品销售增长显著,销量同比增长78%。

2022 年,公司继续加强线上销售渠道的拓展,加大网络营销力度,通过与邀请健身达人、体育明星等体育专业技术人才参加课程录制及推广活动进行合作,通过行业直播间带货、产品测评短视频及图文等一系列内容种草形式吸引消费,开展跨界合作,丰富线上渠道营销形式,持续提升线上销售规模。

海外市场拓展加快,打通公司发展第二曲线。

公司逐步开启品牌国际化战略,初期以东南亚市场作为起点,发展至今已经在亚非和南美洲等地区形成自有品牌渠道体系,全球业务涉及欧美、中东、东南亚等60多个国家和地区。

公司一方面持续发展传统线下渠道,进一步加强对舒华品牌的推广,自主品牌销量在总销量的比重持续上升。另一方面,积极发展以亚马逊为代表的跨境电商业务,目前亚马逊美国站已经搭建落地并开始销售,后续将逐步拓展至其他平台及其他国家和地区。

4 未来展望:政企合作或迎新发展,产品智能化加速推进

4.1 政企合作经验丰富,有望依靠强竞争力承接行业政策东风

To G端公司领先优势明显,有望凭借核心优势承接政策东风。舒华体育政企合作项目客户主要为体育局、政府部门及企事业单位等,公司累计拥有多达 20 余年的合作竞标经验,2021年中标项目达到29个,位于全国之首。近年来,公司的室内健身器材及室外路径产品,分别承接了政企事业单位 “社区健身房”、“全民健身路径工程”等项目订单。

展望公司政企合作项目发展,国家对体育产业链的扶持政策在2021-2022年频繁颁布,“全民健身计划”持续推进,我们看好公司通过覆盖全国的经销商网络赋能,凭借行业领先的品牌力及多年政企合作竞标的经验优势,承接政策东风,在投标项目与投标金额上取得更多突破。

4.2 持续推进产品智能化,打造差异化市场竞争力

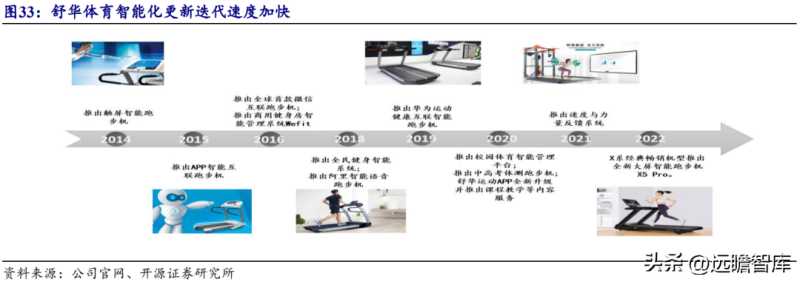

公司自成立以来便以“产品智能化,运动娱乐化、运动科学化”为公司发展思路,自2014年起公司推出首款智能触屏跑步机,进入产品智能发展阶段。

展望未来发展,我们看好公司通过智能化产品继续打造差异化的市场竞争力,同时延长公司的产品线、扩大目标受众用户。

(1)产品智能化:短期看,智能化产品的推出能够提升长期看,公司产品已经开拓家用、商用、康养等六大应用领域。由于各个场景用户差异性较大,因此品类可外延拓展的空间以及推出智能化产品的市场空间是足够大的。

(2)服务延伸:2014年,公司以智能跑步机产品起家;2016年、2018年和2020年分别开拓健身房智能管理系统、全面健身智能系统、校园智能管理平台;业务销售范围由器械制造延伸至健身房运营、上门私教服务等用户健身服务,营造深度产品体验的同时开辟营收新模式。

5 盈利预测

5.1 关键假设

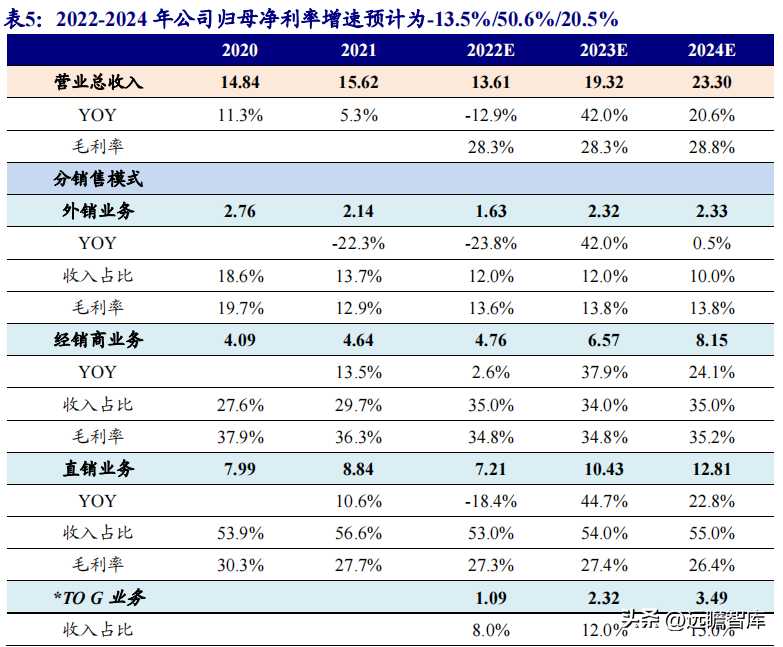

收入端:我们预计 2022-2024 年公司总营收分别为 13.61/19.32/22.33亿元,同比-12.9%/42.0%/+20.6%。认为公司产品矩阵丰富,销售渠道布局完善,公司长期竞争壁垒稳固,看好公司持续稳步发展。

关键假设如下:

公司主要销售模式分为外销业务、经销商业务、直销业务。拆分来看:

(1)外销业务:短期来看,业务将受益于后疫情时期海外需求的逐步恢复及亚马逊等海外电商平台的持续投入;长期来看,公司作为体育赛道优质企业,有望凭借领先产品力及完善的销售渠道获取更大市场份额,预计2022-2024年业务收入增速分别为-23.8%/42.0%/0.5%。

(2)经销商业务:业务主要通过经销商拓展,根据公司2022年半年报披露,公司经销商已超230家。2022年业务收入主要受到疫情反复影响,业务增速放缓,2023年我们看好疫情防控放开后,公司业务增速恢复,预计2022-2024年业务收入增速分别为2.6%/37.9%/24.1%。

(3)直销业务:业务产品主要通过政企合作项目拉动,增长驱动力主要来源于国家政策帮扶力度的提升,我们看好公司凭借在政企合作投标领域较深厚的经验优势获得更多的中标项目,预计2022-2024年业务收入增速分别为-18.4%/44.7%/22.8%。

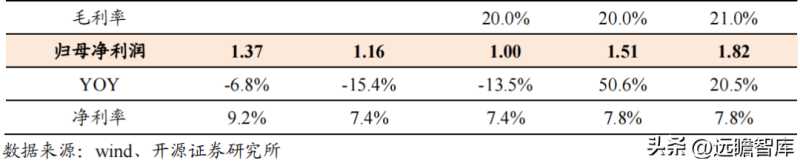

利润端:原材料回落利好公司盈利能力弹性恢复,我们看好公司盈利能力稳步提升。预计2022-2024年公司归母净利润分别为1.00/1.51/1.82亿元 ,同比 -13.5%/+50.6%/+20.5%,对应净利率7.4%/7.8%/7.8%。

利润端:原材料回落利好公司盈利能力弹性恢复,看好公司盈利能力稳步提升。预计2022-2024年公司归母净利润分别为1.00/1.51/1.82亿元 ,同比 -13.5%/+50.6%/+20.5%,对应净利率7.4%/7.8%/7.8%。

5.2 相对估值

我们选取公司在招股说明书中披露的可比公司乐歌股份及中体产业,其中乐歌股份主营业务与舒华体育部分相似,中体产业与舒华体育同处于体育健身赛道。可比公司2022年平均PE为72.9X,主要由体育产业全布局的中体产业拉高。

我们认为公司产品矩阵丰富,销售渠道布局完善,公司长期竞争壁垒稳固,看好公司持续稳步发展。预计2022-2024年归母净利润为1.00/1.51/1.82亿元,对应 EPS 分别为0.24/0.37/0.44元,当前股价对应 PE 46.0/30.6/25.4倍。

6 风险提示

终端需求大幅下滑、行业竞争恶化、产品推广不及预期。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

报告选自【远瞻智库】

大家都在看

-

2025年中国体育用品公司排行榜,安踏、特步、李宁纷纷上榜! 体育用品是在进行体育教育、竞技运动以及身体锻炼过程中使用的产品。根据国家标准《体育用品的分类》,可从体育用品的不同适用场景角度,将体育用品分为运动服装、运动鞋、运动器材、运动防护用品、体育辅助用品、运 ... 体育用品03-27

-

“中产”最爱的三大运动品牌:高级舒适上档次,连王一博都爱穿 近两年,“户外风”穿搭的热度越来越高,无论是户外爱好者,亦或者是明星以及时尚潮人,几乎都为这种风格痴迷,连中产都放弃了中规中矩的穿搭,换上了更舒适松弛的“运动装”,看上去亲和力满满。真正有品位的男人, ... 体育用品03-14

-

揭秘运动户外用品十大品牌,引领户外潮流新风尚 如今,户外生活的魅力正吸引着越来越多人走出家门,投身到大自然的怀抱中。从挑战自我的攀登高峰,到悠然自得的湖畔垂钓,从风驰电掣的骑行之旅,到充满探索精神的徒步穿越,每一项运动户外项目都展现着独特的活力。 ... 体育用品03-12

-

必知!全球十大高端运动品牌大盘点 在运动与时尚深度交融的当下,高端运动品牌已成为追求品质生活人群的挚爱。它们不仅是运动装备的提供者,更是一种生活态度与时尚品味的象征。接下来,让我们一同走进十大高端运动品牌的精彩世界。1.耐克(Nike):运 ... 体育用品02-23

-

屹立不倒的全球20大知名运动品牌,你认识几个? 这几年,疫情对零售行业的冲击有目共睹。不少运动品牌接连关店,背后折射出的是整个行业在业务模式上的艰难转型。消费者购物习惯大变,线上购物越来越火,传统零售商压力山大,不得不在门店数量和运营策略上做出大刀 ... 体育用品02-23

-

2024年全球运动品牌价值排行榜前十名单发布!安踏第5,李宁第10 7月14日,GYBrand发布了2024年全球运动品牌价值10强排行榜(The World’s Top 10 Most Valuable Sports of 2024)。其中,耐克蝉联“全球最具价值运动品牌”,阿迪达斯位居次席,露露乐蒙升至第三,安踏排名第5,李宁 ... 体育用品02-23

-

如何选鞋?盘点全球最具影响力的12个运动品牌(上) 又到了一年一度的运动品牌盘点时刻了,相信大家已经看过很多鞋子排行榜啦,今天5姐盘点的就是几个自认为不错的品牌,不知道怎么选则的朋友可以看过来啦!Under Armour安德玛家非常成功的公司成立于1996年,创办者是 ... 体育用品01-31

-

全球知名的50大运动服饰、鞋子品牌,logo认识几个? 在当今时尚潮流的舞台上,运动鞋早已不再仅仅是运动的专属装备,它凭借着独特魅力与卓越品质,成为了时尚界的宠儿。从日常休闲到高端时尚,运动鞋以其无与伦比的风格与舒适度,满足着不同消费者的需求。现在,让我们 ... 体育用品01-08

-

始祖鸟、361°、耐克、特步、彪马、凯乐石、哥伦比亚 PART.01始祖鸟蛇年新春限定系列上市乙巳蛇年来临之际,ARC‘TERYX始祖鸟推出蛇年新春限定系列。以传奇硬壳Alpha SV所代表的高山进化精神,致敬中国传统文化,意在描绘木蛇向上攀行的锐进姿态。其核心设计灵感来源于 ... 体育用品12-31

-

户外装备十大品牌,户外装备品牌哪个好 在户外探险与运动的广阔天地里,一套优质的户外装备无疑是每位爱好者的必备之选。随着户外运动的兴起,市场上涌现出了众多知名的户外装备品牌,它们以卓越的性能、精湛的工艺和人性化的设计,为户外爱好者提供了全方 ... 体育用品12-24

相关文章

- 户外装备十大品牌,户外装备品牌哪个好

- 跑步机十大品牌,跑步机哪个牌子好?

- 运动护具十大品牌,运动护具什么牌子好

- “运动届优衣库”迪卡侬与国产平民品牌拓路者,谁是性价比之王?

- 影响孩子发育,超标200倍以上!注意这几类体育用品→

- 长期过量接触这些有危害!选购体育用品要注意什么?

- 中国体育明星收入排行

- 安踏、阿迪达斯、彪马、优衣库、迪卡侬、滔搏、KEEP

- 2024全球服饰品牌排名:耐克排第2,中国服装品牌排在29名和46名

- 全球十大运动品牌!

- 安踏、耐克、阿迪达斯、NB、美津浓、添柏岚、玛诺洛

- 中国最有钱的10位运动员排行榜,刘翔勉强排第五!

- 安踏、HOKA、FILA斐乐、耐克、阿迪达斯、彪马、美津浓

- 四月不减肥,五月徒伤悲?热门运动健身器材归类一览

- 跑步机别乱买,盘点2024年跑步机排行榜前七名,跑步舒适,性能强

- 健身圈又上新了?匹克球是个什么球

- 耐克、斐乐、阿迪排名天猫双十一运动榜前三,骆驼占据户外榜头名

- 球鞋介绍,球鞋十大品牌排行榜

- 羽毛球品牌哪个好#以下是一些比较好的羽毛球品牌: 1

- 可能载入体育史册的10位著名运动员,每一个名字都在闪闪发光

热门阅读

-

乒乓球拍十大品牌排行榜,乒乓球拍哪个牌子好? 07-13

-

户外配饰十大品牌排行榜,户外配饰哪个牌子好? 07-13

-

排球十大品牌排行榜,排球哪个牌子好? 07-13

-

公路车十大品牌排行榜,公路车哪个牌子好? 07-13

-

十大户外冲锋衣品牌,冲锋衣哪个品牌好 07-14