阳光下的人,就这么跟帐篷走了

图片来源@视觉中国

文 | 偲睿洞察,作者 | 经纬,编辑 | 孙越

2023年上半年,全国人民在各个市场,都释放着前所未有的热情:

更多人走出家门,闯荡于天地之间:据文化和旅游部数据显示,今年春节假期全国国内游出游恢复至2019年同期的88.6%,国内旅游收入恢复至2019年同期的73.1%;

更多人消费欲望蹭蹭上涨:2023年1—5月份,社会消费品零售总额187636亿元,同比增长9.3%;

更多投资者也开始迈开脚步,寻求新机遇:据央行初步统计,2023年5月末社会融资规模存量为361.42万亿元,同比增长9.5%;

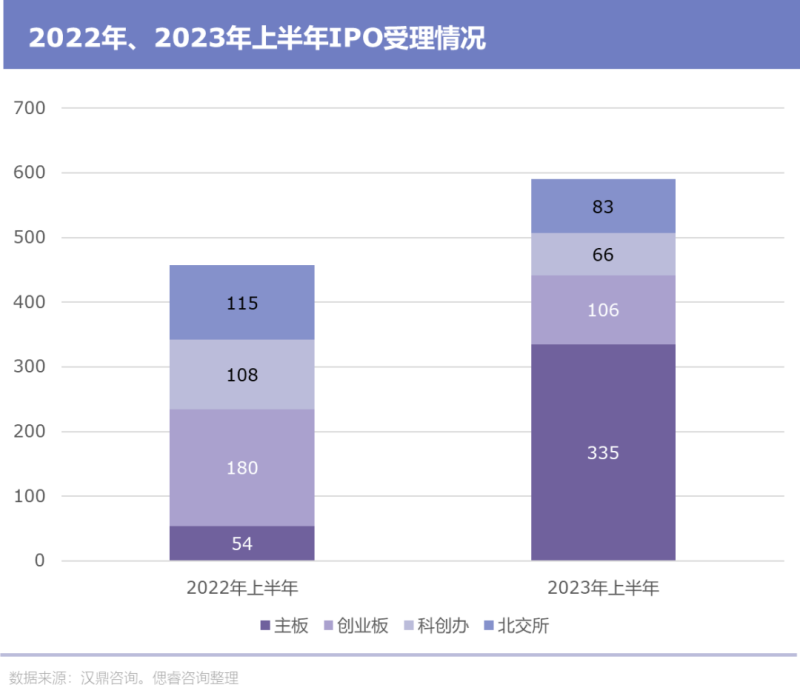

同样,多家公司正“挤着”上市,想要感受投资者的“热情”:据汉鼎咨询数据,2023年上半年受理数量590家,同期2022年为557家。

而据偲睿洞察分析师发现,以下行业,在2023年“扎堆”程度更深。

光伏:据能源一号团队统计,2023年上半年,45家企业处于IPO进程之中。而“45家”已超过去年一整年的数据:据国际能源网/光伏头条(PV-2005)统计,2022年成功登陆A股市场有13家企业,2022年已经进入提交上市申请或签署上市辅导协议的企业高达25家。传感器:据传感器专家网统计,2022年有10家传感器企业上市,2023年至今(截止4月底)有4家传感器企业上市,是去年(2022年)同期的2倍。为何是2023年?为何是这些行业在扎堆IPO?每个行业在不同阶段,IPO的目的有何不同?······

故,偲睿洞察开辟“IPO奇观”专题,答疑解惑。以下,是光伏在2023年夏天的故事。

经历了2021“甜蜜的政策之夏”、2022“惊喜的外需之夏”的光伏行业,在2023年夏天,其主题正式变更为“狂欢的圈钱之夏”:

2023年5月初,由“A股光伏第一股”亿晶光电创始人荀建华于2019年二次创业建立的华耀光电创业板IPO获受理。

5月末,光伏组件巨头,行业元老之一,2001年创立并在2006年就在纳斯达克上市的阿特斯,登陆A股。6月9日,股票交易首日企稳收涨,之后两周内一路高歌猛进,涨幅最高时超60%。

在这短短的一个月中,上市或拟上市的光伏企业还有中润光能、泽润新能、祥邦科技、鑫宏业等等。而从2023年1月至5月末,已有包括天合光能、永臻科技、百佳年代等约20家光伏企业冲刺IPO,覆盖光伏各细分领域,募资总计逾600亿。

2023年上半年,在一级市场,资本对光伏的宠爱“一发不可收拾”:2023年,光伏行业继续了它在2022年的强势,一级市场与上市公司齐圈钱。至2023年5月,据上市企业公开信息,共有55家上市企业使用增发股票或发行可转债等方法,总计划融资1672亿元。

原因也显而易见:2021年碳中和政策的出台、俄乌战争导致的欧洲外需增加,以及光伏平准化度电成本(LCOE)降低至煤炭水平。

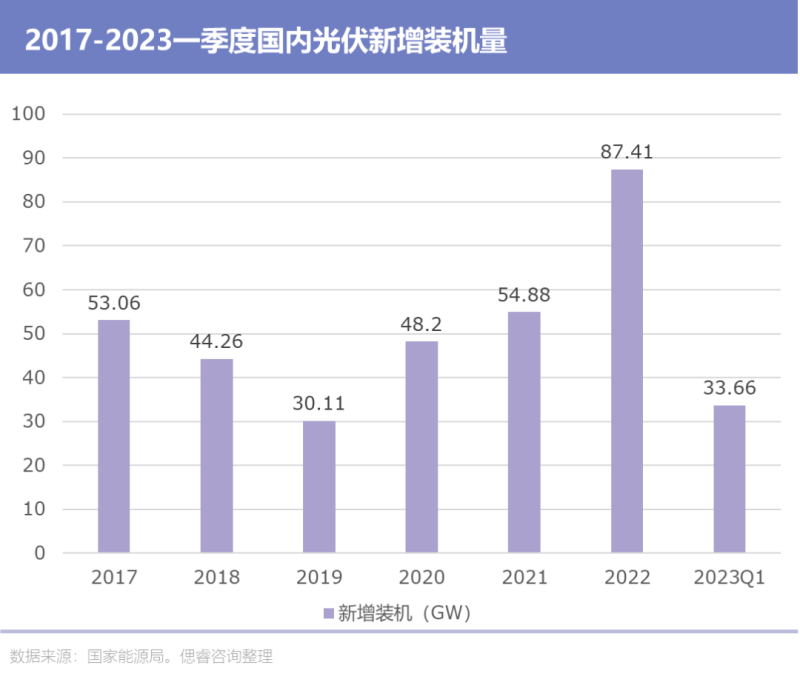

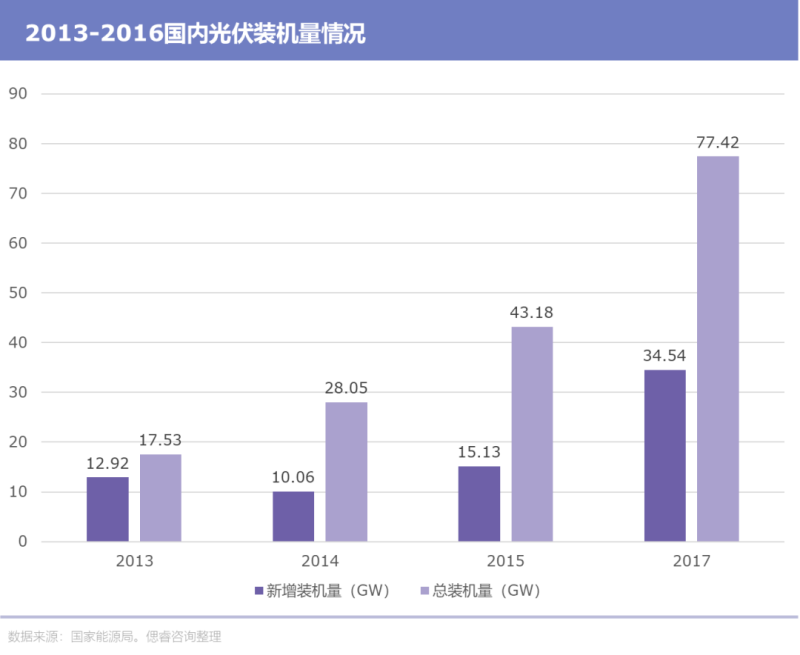

政策+市场+技术+资本四重利好的“天胡”局面也带来了产能上的爆炸:2023年第一季度全国新增装机量33.65GW,接近去年全年的四成。

IPO阵营“人山人海”,一级市场热火朝天,二级市场却陷入了冰窖:

行业指数自年初4301.32下滑13.7%至3711.52,行业龙头的下滑程度也相当惨烈:行业及大部分龙头企业在2022年Q2至Q3股价达到高点后一路下挫。虽大部分龙头股价近期有一定涨幅,但较高点依然望洋兴叹,部分甚至未能摆脱下跌趋势。

(上证综指:红,000001、光伏产业:蓝,931151、隆基绿能:绿,601012、阳光电源:紫,300274、通威股份:黄,600438、晶澳科技:粉,002459 图源:tradingview)

光伏产业正陷入冰火两重天,那么问题来了:已有龙头没玩转的光伏产业,本轮龙头+新人扎堆上市是新机遇还是套现离场?

光伏20年,周期难逃

纵观历史,光伏是一个周期性明显的行业,稍有不慎,就会陷入“裸泳”危机。

光伏产业的萌发,最早可追溯到1992年,这一年,欧盟成立,“可再生能源”首度列入法律条例;紧接着,1997年的《阿姆斯特丹条约》立了个flag:可持续发展目标,其中包括至2010年,可再生能源消耗量要占到总能源消耗量的12%。

接下来的flag,越来越庞大:2004年,欧洲可再生能源会议制定了至2020年可再生能源消耗量要占到总能源消耗量的20%的目标,此后,在欧盟各成员国大量的政府补贴和其他扶持计划下,光伏需求量暴增。

在欧亚大陆彼岸,中国的光伏行业也因此迎来了新的时代。

(图片来源:《中国光伏产业发展路线图(2022-2023版)》)

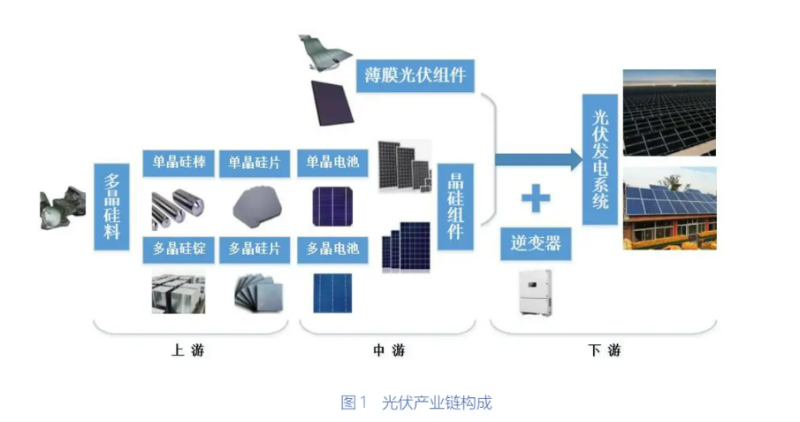

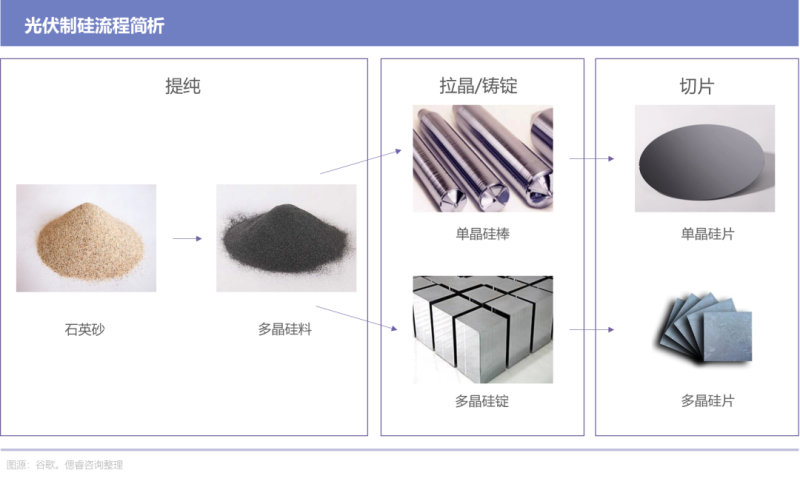

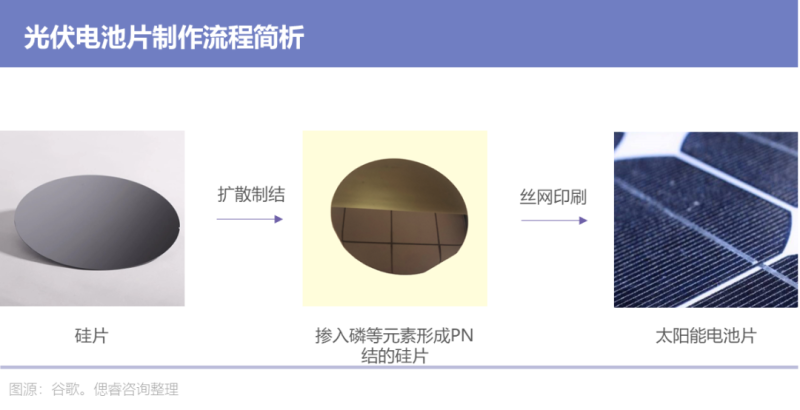

其中对当时中国最有挑战的部分是制硅。制硅有三步:

提纯:将石英砂等原材料提纯为多晶硅料;拉晶或铸锭:将硅料使用拉晶法制成单晶硅棒,或融化铸造成多晶硅锭;切片:将单晶硅棒和多晶硅锭切成硅片。

在2006年前后,制硅技术一直被美、德、日等工业技术发达国家垄断。中国光伏行业第一批领跑者,普遍采取“避其锋芒”的打法:利用劳动力成本低廉的优势打开欧美市场,迅速“踢馆”并占领了太阳能电池产业链的其他位置,例如制片、封装环节。制片环节,是将硅片制作成可发电的太阳能电池片的环节。

不同种类太阳能电池生产工艺不同,环节上可能有增有减,大体上重要步骤有两步:

扩散制结:将磷、硼等元素掺入硅片中,改变硅片物理性质,使之可以形成PN结。为防止政府极漏电短路,通常在扩散完后需要通过蚀刻等工艺进一步处理。丝网印刷:将银浆、铝浆等印刷在硅片上,形成电池片的电极。然后对电池片进行烧结,使银浆等贴合在电池片上。而后通过打磨剪裁等工艺修整电池片。

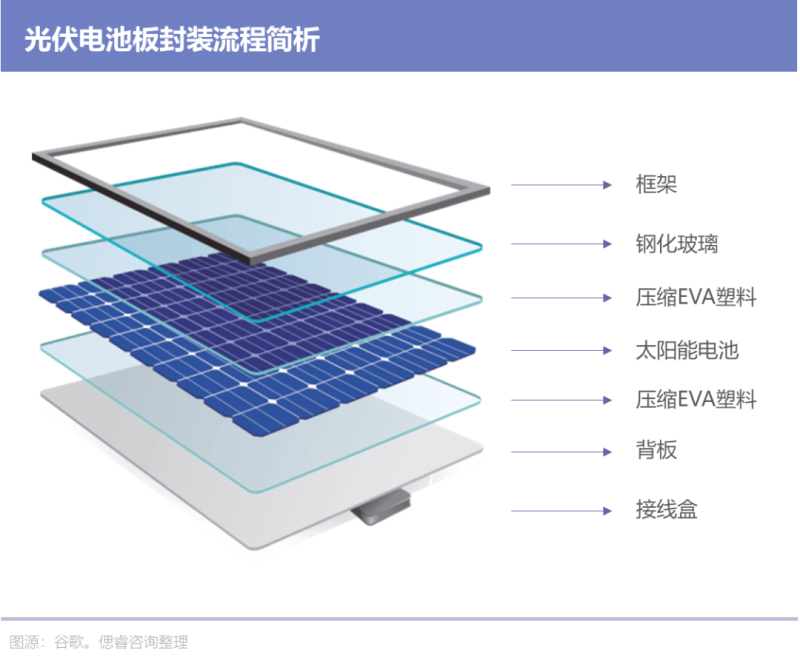

封装是将单独的太阳能电池片组合成太阳能电池板的过程。

电池片被串联或并联封装在一块玻璃、塑料或其他材料的表面上,再加上防水、防尘等层,形成一个完整的太阳能电池面板。或将电池片按照一定方式布局并封装在一个模组中,再加上支架、连接线等部件,形成一个具有电源输出功能的太阳能电池组件。

凭借着在制片、封装环节大量的投入,尚德挖到了不少金子。

手握“物美价廉”的产品,无锡尚德是赚得盆满钵满:2004年出口净利润达1900余万美元,跻身世界十大电池制造商。2005年尚德顺势纽交所上市,次年其创始人施正荣身家约190亿美元,成为光伏行业走出来的第一个中国首富。

而在光伏产业一片笙歌之时,2008年金融危机来了。这一年,欧美需求爆减,一些海外的项目甚至直接停工。同时为了避免硅价上涨,以较高价格与国外供应商签订长期协议的国内企业,也被迫在硅价接近腰斩的情况下,以高价买硅。

光伏行业很快“十室九空”:2008年的400余家光伏企业,在2009年仅幸存约1/10。

原因是,制造电池终究不是产业链的核心:既不是技术核心,也不是利润核心,更不是话语权核心,没有制硅技术,就只能“旁桌吃饭”。

根据全球知名光伏行业研究咨询机构IHS-iSuppli的数据,2011年第一季度,晶硅和硅片生产商的毛利率分别为50.8%和21.8%;但电池生产商毛利率为9%。利益分配、地位轻重可见一斑。

科技优势造就了行业巨头,但未能掌握产业核心科技却埋下了隐患。光伏行业的“一代目”老大尚德也在多年与硅料提供商MEMC的软磨硬泡中丧失了优势,虽然尚德在2009年布局行业下游,试图在电池封装以及电站安装等领域有所突破,但其产业链扩张只带来了更大的亏损,尚德股价也从2008年高点的90美金/股,跌至2013年初的1.5美金/股。最终尚德在2013年宣布破产重组,再不复往日荣光。

(尚德股票价格走势图 图源:investing.com)

2.0时代:力争上游,向科技高地发动的第一次冲锋

2008年的繁荣会一夜崩塌,追其原因,是“三头在外”困境——原料来源、市场和核心技术都严重依赖国外。这就导致一旦国外发生任何“风吹草动”,国内企业作为下游代工厂便只能“草木皆兵”。

在多个厂商另辟蹊径之时,也有厂商埋头死磕制硅技术:

2005年,半路出家的“民营电王”朱共山斥资70亿建立的中能硅业在吸收了冷氢化工艺后迅速崛起,成为当时国内第一大多晶硅生产商。

2006年,由化工部第六设计院发展来的华陆工程科技有限责任公司,突破了原材料多晶硅生产的核心技术冷氢化工艺。

2007年,中能硅业已经可以年产1500吨的多晶硅,凭一己之力将全国多晶硅产量拉升近30倍的中能硅业,钉进了铁板一块的国际制硅市场。中能硅业在被创始人早年创立的保利协鑫以263.5亿港元收购后,协鑫因此一跃成为全球前三的多晶硅供应商。

企业努力突破制约的同时,政策给了一波助推:2010年末,工信部发布《多晶硅行业准入条件》,主要鼓励本土多晶硅规模化、集约化经营。

“重赏之下必有勇夫”,重大利好刺激下,国内一众龙头企业,如保利协鑫、赛维LDK、中冶集团等纷纷扩大多晶硅生产规模。

上游开闸下游暴涨,光伏组件厂家扬眉吐气,乘胜追击。于是在2011这一年,欧美人惊讶发现,市面上不仅凭空冒出来了巨量中国产多晶硅,甚至原先欧美本土企业的“老家”都丢了:当年全球40%的多晶硅来自于中国,美国约86%、欧洲超50%的多晶硅光伏组件产自中国。

“木秀于林,风必摧之”,2011年12月2日,来自北美的飓风突然袭来:美国商务部针对中国光伏产品,展开了“反倾销、反补贴”调查,欧盟也在一年后跟随美国的脚步。

“双反”,可以说是光伏产业经受过的最大的打击——2012年,中国中国光伏产品对美国的出口额下跌近5成,对欧洲的出口额下跌超7成。本土光伏行业在盲目扩张后挨了当头一棒。

内需不足,行业陷入价格战,各企业几乎全线亏损,超过350家企业宣告破产。尚德在2013年宣布破产重组;天合光能频传破产传闻,高度负债。

保利协鑫则凭借硅料、硅片一体化优势,有效规避了“双反”影响。同时“两条腿走路”的“二代目”协鑫在面临2012年末的困局时,选择了和“一代目”相似的路线:进入产业链下游的光伏电站领域,最终于2013年中一举击败了德国瓦克公司,手握全球1/4市场份额,成为最大多晶硅生产商。

3.0时代:补贴当道,暗潮涌动

为什么以协鑫为代表的光伏企业在2013年密集布局下游电站?因为,“此时此刻”不同于“彼时彼刻”。

从2013年初开始,为挽救中国光伏产业,中国政府推出了一系列扶持政策:

2.0时代的崩溃在于仅解决了“三头在外”的困境的原料问题,并部分解决了技术问题。而商业活动最重要的问题:“谁付钱?”却还要海外市场如何。但随着国内系列扶持政策的出台,中国正式进入了“度电补贴”时代。在双反中幸存的光伏企业,如久旱逢甘霖,光伏制造企业涌入西部,猛攻产业链下游。

一时间,分布式光伏、地面光伏电站等设施在干旱的西部如雨后春笋般拔地而起。

光伏电站遵循“房地产逻辑”,是“高科技”的长租公寓。光伏电站的建立,涉及地方政府、银行等融资机构、企业等多方利益。各种利益交织下,轰轰烈烈的“光伏圈地”运动开始了。

很快,由于整个光伏电站建设过快,用作补贴的可再生能源电价附加收入增长开始落后于补贴需求的增速,财政缺口越来越大——2018年,中国光伏补贴拖欠超过了600亿元。

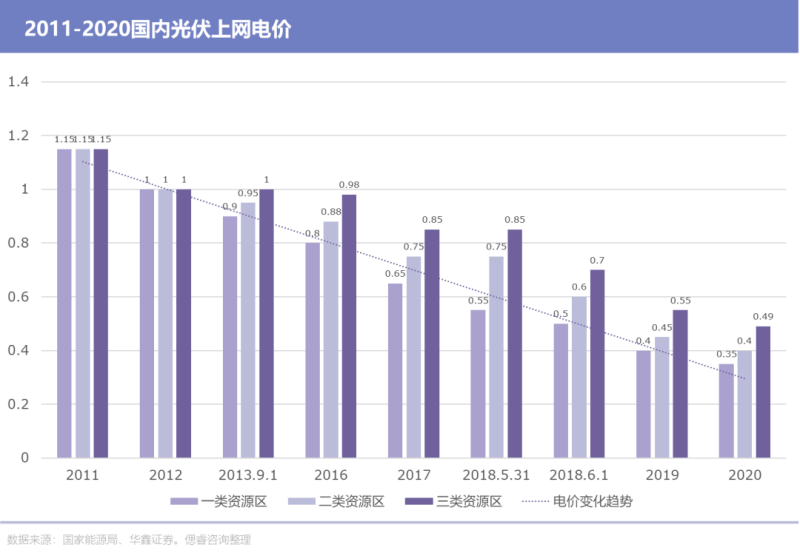

同年5月31日,国家发改委、财政部和国家能源局等主管部门联合下发《关于2018年光伏发电有关事项的通知》,光伏上网电价将进一步下调,度电补贴进一步缩紧,中国有补贴的分布式项目规模收紧为全年10GW。光伏电站是资金密集型项目,相当一部分企业在“负债前行”。

所以一旦没了政府补贴,负债累累的玩家将难以为继。于是2018年新增装机容量下降约16%,从2017的53.06GW下降到44.26GW,2019年更是比2018年下降了三分之一,仅有30.11GW。这个数据直到2021年才恢复到2017年的水平。

“二代目”协鑫在光伏电站领域打得火热,4年装机总量翻了近20倍。运营该业务的子公司协鑫新能源更是登上了民营光伏电站规模第一、全球第二的宝座。但规模是负债换来的。2018年下半年,协鑫决定止损,出售了全部光伏电站。

4.0时代:站在山巅,静等风来

3.0时代的主流,是补贴刺激光伏电站建设,其内核仅缓解了“三头在外”中的市场问题。为了解决市场问题,光伏行业,或者说任何可再生能源都面临一个问题:新型能源成本与该领域传统能源成本的对比问题。如果新型能源成本不能持平甚至低于传统能源成本的话,新型能源就没有经济效益。无论是政府补贴还是技术创新,带来的繁荣都是昙花一现。

在1.0-3.0时代,国内光伏电价都高于煤炭电价。而由于技术的突破带来的降本增效,这一局面在部分地区被逆转过来。

在3.0时代大吃补贴的光伏企业,虽然对单晶硅性能优于多晶硅有着清楚的认识,但受制于当时的技术条件,单晶硅电池因面积不如多晶硅,以及封装损失与光照衰减上的劣势,整体度电成本高于多晶硅。

但合抱之木发于毫末,与2.0时代的中能硅业类似,行业中依然有企业在对单晶硅的生产技术发起冲刺。

比如隆基股份,在单晶硅领域突破连连:制硅的第一步提纯环节,隆基使用自创的硅烷制备技术,得到了更纯净的原料;第二步拉晶环节,隆基突破了多次装料拉晶技术,将单晶硅成本压缩至与多晶硅持平;第三步切片环节,隆基突破了过去多年一直被日本厂商垄断的金刚线切技术。

单晶硅片的成本迅速下降,使得隆基在与传统多晶硅企业的竞争中占尽优势。2019年底,隆基单晶硅的产能已全面超越多晶硅。隆基也正式取代协鑫成为了硅片、组件的双龙头,改变了整个光伏行业的格局。

“三代目”隆基在本领域获得成功后,也选择了和前两任龙头一样的路线:产业链扩张。2014年隆基收购乐叶光伏,向中游制片、封装领域扩张。隆基在制片环节采用了当时最先进的PERC技术,提高了电池效率,且对单晶电池片的提升效果最多可比多晶电池片高出近40%。

为什么骨干光伏企业“看过很多历史,也读过不少兵法”,但都会在本领域取得技术突破的那一刻,还是“上头”,忍不住扩张?

答案只有一个:卷,卷得狠。举一个例子,金刚线切割技术长期被日本企业垄断。但国内突破该技术后,2015年立马变成行业标配。花大力气创造的技术突破不能形成明显的护城河,产生“先发者优势”的企业只能不断在新领域奔跑,唯恐后面一群如狼似虎的友商。

在这种环境中久经考验的光伏企业,在2021年“双碳”目标被提出,2022年欧洲外需增加的当下,一个新的兴亡周期似乎到了。

朝花夕拾

总结整个光伏发展史,可能是因为早期受制于国外的压迫感,或是整个行业周期性九死一生带来的危机感,国内光伏行业,异常卷。

在卷死了一众国外同行们之后,国内光伏产业在原料与科技领域搏杀从未停止。

硅价周期明显,制硅成本难降的当下,电池片制作成了新的绞肉机。Topcon、异质结等等增效新技术纷纷亮相,甚至“跳出三界,不入五行”,不依赖硅的钙钛矿电池也开始起步。行业迭代速度之快令人咋舌。

而市场、业界似乎在有意无意地忽略这个问题,摆出了靠天吃饭的“躺平”姿态。这样的现象,原因有两个。一是光伏发电成本长期高于煤炭发电成本;二是政策对市场干预明显,市场化程度低——除了电价补贴外,光伏电站是“拿了地,我建了你就不能建”的房地产逻辑和资本操作,类似德国等地居民自主采购光伏发电设备,安装在私人住宅上并入电网的较少。

于是乎,影响中国光伏产业的三大因素呼之欲出:技术、政策以及外部需求。政策、外需都有明显的波动性。

这三者的合力造成了光伏产业明显的“韭菜周期性”:合力正向,热钱流入,光伏产业进入爆发期;合力负向时,光伏产业一地鸡毛,投资人鸡飞蛋打。

为了活命,为了继续卷

企业扎堆上市对一个行业来说意味着什么?是鲤鱼跳龙门还是争抢救命稻草?

(建筑业、工业IPO与行业情况 图源:wind)

企业IPO的时机固然与其内因,即自身的生命周期、经营状况、政策因素、管理层决策等方面有关,但外因如整个市场的行情表现、估值水平也在其中发挥着重要的作用。

上市潮后,尾随而来的,很有可能是行业泡沫的破裂和大洗牌的来临:2017年前后众多互联网金融公司上市,行业上升期已过,互联网金融行业监管规定迫在眉睫,大量企业决定IPO,以便套现离场。

2023年的光伏行业会是又一个2017年的互联网小贷行业吗?这个可能是存在的。但更悲观的是,即使光伏企业并不打算套现离场,投资人也极有可能深陷泥潭。

任何投资决策,都会回归到一个最基本问题:这个东西到底能不能赚钱?国内市场光伏的盈利逻辑是发电,通过上网电价以及度电成本(LCOE)的差价赚钱。

那么为了盈利,企业就有两条路可走:提高电价和降低发电成本。但电价方面,光伏上网电价从2013年至今一路下降,直到2021年光伏平价上网,上网电价按当地燃煤发电基准价执行。在光伏产业已经发展成熟、枝繁叶茂、甚至生产过热的今天,指望补贴再临,电价再大涨一波在可预见的未来似乎不太可能。

降本方面,根据美国Sunpower公司在2008年发布的论文《The Drivers of The Levelized Cost of Electricity for Utility-Scale Photovoltaics》,LCOE等于某发电设备在全生命周期总费用除以该设备在全生命周期产生的总能源。

而总费用可以拆解为:初期投资、折旧导致的税费减免、运营导致的成本,与残值四个部分。完全体公式是这个样子的:

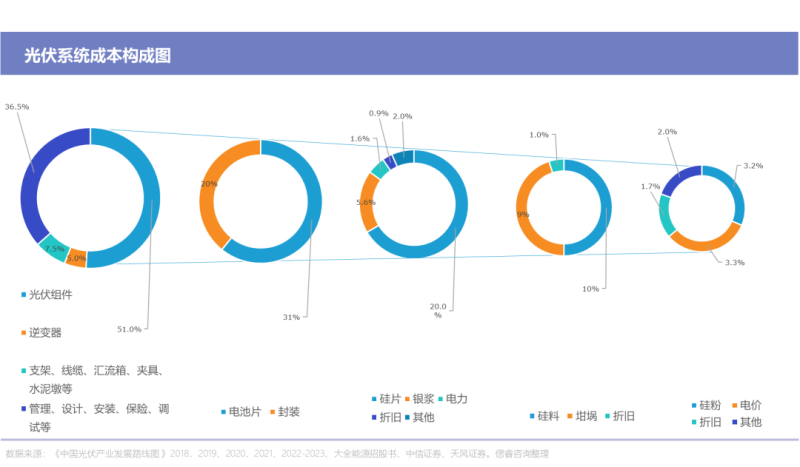

对光伏产业来说,在建站之后维护成本和报废后的残值这两项基本已经成为常数的情况下,可操作的空间只有两块:降低光伏系统的投入成本以及增加发电量。光伏系统其中各部成本拆分情况如下:

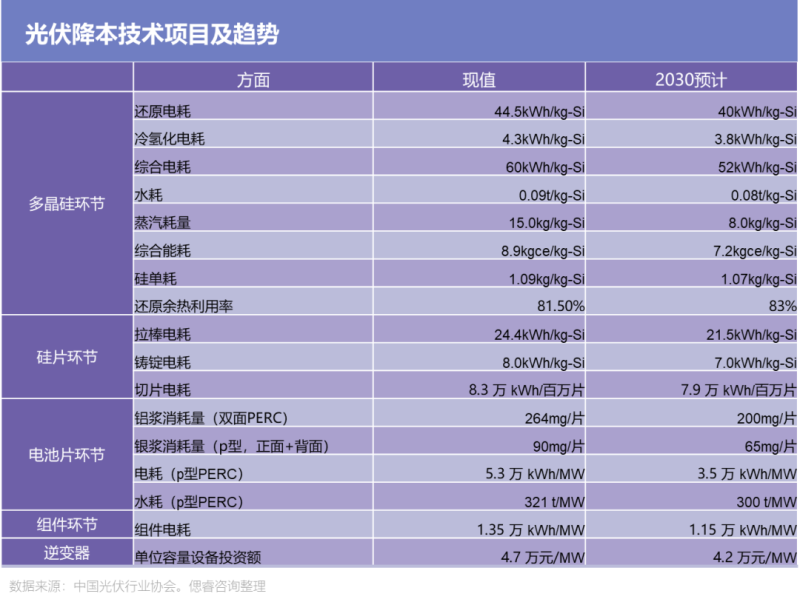

降低光伏系统的成本主要依靠技术创新。根据中国光伏行业协会《中国光伏产业发展路线图(2022-2023版)》预测,降低生产成本的情况如下:

中国光伏行业协会统计,2022年全投资模式下光伏初始投资成本在4.13 元/W,并有望在2030年降低至3.25元/W左右,降幅约20%。增加发电量是降低LCOE的第二条路。增加发电量有两种途径:增加单位时间的发电量,以及增加发电时间。两者中后者受电厂地理位置、气候等因素的影响更大。

不同的等效利用小时的LCOE天差地别。根据中国光伏协会的统计,地面光伏电站1800等效利用小时LCOE为0.18元/kWh,而1000小时的则为0.34元/kWh,差距接近一倍。而增加单位时间的发电量主要靠技术革新以增加透光率和增加光电转化率。

根据中国光伏协会的统计,全投资模型下地面光伏电站1800小时LCOE为0.18元/kWh,1000小时约为0.34元/kWh。2030年LCOE预计降低至0.15-0.25元/kWh左右。

国内平均等效利用小时是多少?根据国家能源局统计,2021年,全国光伏发电量利用小时数1163小时。如果2022年数据保持不变的情况下,全国光伏平均LCOE应在0.32元每度电左右。在光伏发电平价上网的今天,光伏虽已经开始盈利,但利润微薄。

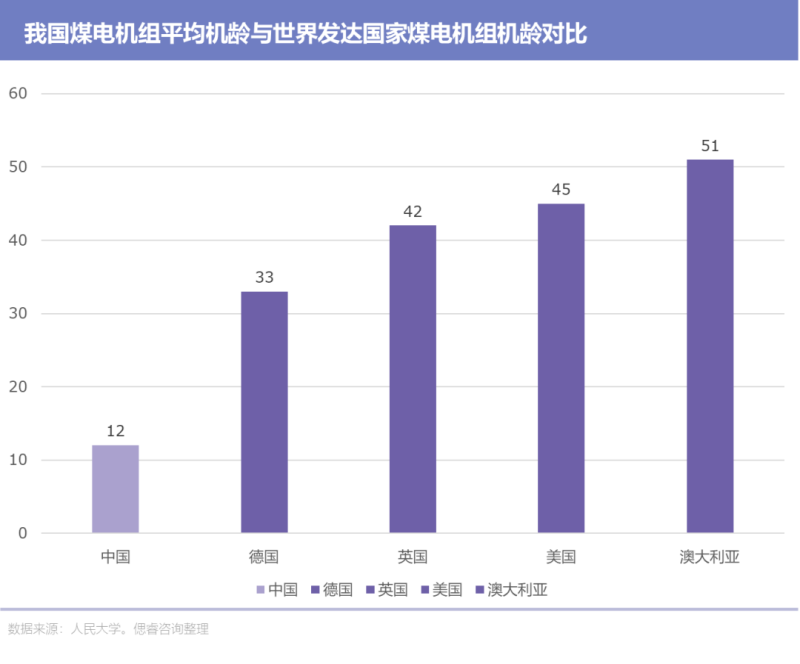

同时根据中国人民大学在《中国煤电成本分析与风险评估》中统计,2022年煤电的LCOE在每度电0.26元左右。新疆等煤价低廉等地区煤电LCOE更是低于0.2元每度。传统化石能源度电成本优势依然明显。

从目前的情况来看,光伏要“抢”煤电的“饭碗”,在LCOE上还需要近20%的降幅。要“砸”煤电的“饭碗”,要么需要再等至少18年到大部分煤电机组达30年设计寿命退役或政策的进一步支持。

外需市场就前途光明了吗?答案可能未必。根据国际可再生能源机构数据显示,2022年全球光伏新增装机191GW。其中87.41GW是国内新增。欧洲光伏协会统计,2022年欧洲新增光伏装机量受俄乌冲突影响,较2021年增长了近50%,但也仅有41.4GW。

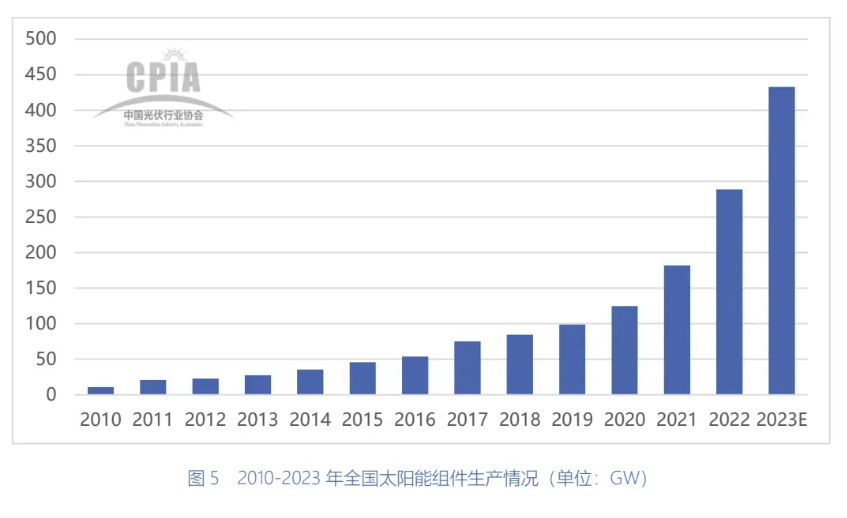

(2010-2023年全国太阳能组件生产情况 图源:中国光伏行业协会)

而据中国光伏协会统计,2022年中国光伏组件生产量为288.7GW,同比增长 58.8%。其中,排名前五企业产量占总产量的 61.4%。也就是说,中国光伏行业仅用六成功力就可以应付整个世界。而随着俄乌战争趋近于缓和,欧盟对新能源的需求可能放缓,外需能否持续繁荣,存疑。

北欧神话中,世界会在经历了三个连续的冬天:冬寒冷风之冬、血腥的剑之冬、恐怖的狼之冬后迎来名为“诸神黄昏”的末日。

而经历了2021“甜蜜的政策之夏”、2022“惊喜的外需之夏”与2023“狂欢的圈钱之夏”后的光伏行业,又将迎来什么呢?

作为中国最早占据主导地位的高端制造业之一,光伏行业的发展一直有其自己的特点,即明确的周期性,旧时代的神祇与旧时代一同埋葬是常态。在可见的未来,需要破局,需要跳出周期依靠的还是技术进步。

而对“时间就是金钱”的二级市场来说:

(图源:电影《让子弹飞》)

大家都在看

-

不争之智:道德经第六十九章的现代商业启示 引言:商海中的无形兵法当你在犹疑是否要正面展开一场战争时:不论是企业弱小的企业在考虑是否要与行业龙头展开,还是面对同事的咄咄逼人是否要展开反击,《道德经》第六十九章的"吾不敢为主而为客,不敢进寸而退尺 ... 商业之最04-14

-

33.6亿!煤老板韩震出手“陕西最大奥莱”,榆林商业的煤动力 在陕北榆林,一项堪称商业地标的项目——震远奥莱丝路商贸城正式破土动工。该项目规划建筑面积达39.6万㎡,概算总投资33.6亿,一经立项便吸引了榆林全市上下的目光,刷新了“陕北商业历史之最”。而推动这一项目落地 ... 商业之最04-05

-

煤老板回家:33.6亿“最大奥莱”刷新榆林商业史 转型又有新路径!作为刷新“陕北商业历史之最”的存在,震远奥莱丝路商贸城(简称“震远奥莱”)自立项之初,就因39.6万㎡规划建筑面积、33.6亿概算总投资,备受榆林全市关注。本月17日,该项目正式破土动工。推动者 ... 商业之最04-05

-

煤老板回家:336亿“最大奥莱”刷新“榆林商业史” 转型又有新路径。作为刷新-陕北商业历史之最-的存在,震远奥莱丝路商贸城(简称-震远奥莱-)自立项之初,就因39.6万㎡规划建筑面积、33.6亿概算总投资,备受榆林全市关注。本月17日,该项目正式破土动工。推动者陕西 ... 商业之最04-05

-

范蠡:从灭国战神到商业鬼才,春秋顶流的逆袭剧本比影视剧还离谱 【灭国战神突然转行,竟是为了搞水产养殖?】公元前 473 年,姑苏城破的硝烟尚未散尽,越国上将军范蠡却做出了一个惊掉所有人下巴的决定 —— 他脱下战袍,带着西施泛舟五湖,转身投入水产养殖业。这位帮勾践完成 &# ... 商业之最04-03

-

商之大者:论商业智慧与国家命运的共生共荣 李嘉诚的商业传奇,是二十世纪华人世界最引人注目的经济现象之一。从一个贫困移民到亚洲首富,他的成功故事激励了无数创业者。然而,当我们审视这位商业巨子的财富积累过程,一个更深层的问题浮现:个人的商业智慧与 ... 商业之最04-01

-

李嘉诚的"不担心”与“最担心":一个商业帝国的经极命题 李嘉诚拄着拐杖出席长和系股东大会时,香港中环的玻璃幕墙依然折射着这座金融之都的璀璨。这位曾精准踏准香港房地产腾飞、内地改革开放、全球产业转移三大浪潮的商业巨擘,在耄耋之年的"不担心"与"最担 ... 商业之最04-01

-

李嘉诚:撕裂时代的“双面巨贾”,是商业之神还是逐利之兽 ——揭秘华人首富的财富密码与人性困局一、从难民到首富:草根逆袭的“饥饿游戏他生于战乱,15岁丧父,初中辍学,在茶楼端茶倒水谋生;他迎娶富家表妹被嘲“高攀”,却在30年间登顶华人财富金字塔——李嘉诚的故事, ... 商业之最03-31

-

胖东来的创始人于东来:纯粹且高尚!于东来有着商业最稀缺的真诚 前言近日,一张胖东来各级别工资基数及月平均工资引发热议,员工平均工资为9886元,而工资最高的店长月薪为78058元。图片来源网络胖东来,坐落于人口大省河南,却能让员工的工资比肩一线城市,更别提令人羡慕的假期 ... 商业之最03-31

-

大武汉真的太好逛了,武汉最顶级的商业,又要连开两家…… 武汉天地应该是武汉最成功的商业了,不仅一直是武汉房价的天花板。更是凭一己之力,奠定了黄埔路到二七路的高端基因,试问武汉还有哪个开发商能做到?武汉天地也越来越好了,好消息的是光谷中心城和武昌司门口也要开 ... 商业之最03-28

相关文章

- 李嘉诚:撕裂时代的“双面巨贾”,是商业之神还是逐利之兽

- 胖东来的创始人于东来:纯粹且高尚!于东来有着商业最稀缺的真诚

- 李嘉诚的228亿美元套现:或将成为其商业生涯最昂贵的"避险"选择

- 大武汉真的太好逛了,武汉最顶级的商业,又要连开两家……

- “败者不死,只是蛰伏”——商业大佬之所以能逆风翻盘的秘诀

- 从工业锈带到商业秀场:合肥瑶海凭什么吸引K11?

- 李嘉诚:商业巨擘的多面人生

- 李嘉诚商业帝国最脏一块砖:公摊面积凭什么让中国人买单

- 太行商脉:武安商帮的五百年商业密码。太行遗珍杂志社存稿

- 胖东来:一个零售业乌托邦引发的商业地震

- 胖东来暴击商业潜规则:这个河南老六把超市开成"打工界天花板"

- 三个商业法则:胡雪岩的兴衰、现代企业的教训、穿越周期的秘诀

- 李兆基辞世!他与李嘉诚的相爱相杀,是香港商业史最精彩的篇章

- 某老板的有偿赠送真是高啊!有偿赠送:堪称现代商业最精分的发明

- 雷军的“反爽文”人生:当真诚成为最硬核的商业密码

- 印度钻石公主的豪门生存法则:一场联姻如何维系万亿商业帝国

- 原始社会顶级商人王亥,商业成功的底层逻辑

- 2024商业价值榜,赵丽颖高奢掉光,肖战王一博角逐,成毅杨紫黑马

- 老俞董宇辉"分家"真相!这才是商业江湖最高级的"相爱相杀"

- 三太陈婉珍在镁光灯下摆出的完美微笑赌王家族维系商业帝国最廉价

热门阅读

-

世界上最小比基尼,几根绳子也能叫比基尼 07-14

-

胡文海事件真相,以暴制暴杀了村干部等14人 07-14

-

好日子香烟价格,多款不同系列价格口感介绍 07-14

-

缅甸惊现最古老琥珀 距今一亿年价值连城 12-09